买入美国,正当时——2008年巴菲特《纽约时报》特稿

2008 年 10 月 17 日巴菲特《纽约时报》特稿

这场危机起始于美国金融领域并迅速扩散至全球。在很短的时间内,最初仅存在于金融领域的问题蔓延到宏观经济的各个领域,危机如今已成井喷之势。

从短期来看,失业率将继续上升、商业活动将继续衰退、一条条新闻将继续让人心里没底。

所以说——买入美国,正当时。我说的是我的个人账户。这场危机爆发之前,我的个人账户没投资任何股票,只持有美国国债。(这里说的是我的个人账户,不是我个人持有的伯克希尔哈撒韦股票,我持有的伯克希尔哈撒韦股票将全部用于慈善事业。)如果股价还这么便宜,我的个人账户中的股票仓位将很快达到 100%。

为什么?

我买股票遵循一个简单的规律:众人贪婪,我恐惧;众人恐惧,我贪婪。

显而易见,当前的市场中充斥着恐慌情绪,就连经验丰富的投资者都感到了恐惧的侵袭。

一方面,美国有些公司处于竞争劣势、背负着高杠杆,投资者对此类公司保持警惕无可厚非;

另一方面,美国有很多公司经营状况良好、长期前景光明,投资者对这些公司感到恐慌毫无道理。

从短期来看,好公司暂时陷入困难、盈利出现一时的下降完全是正常情况。

把眼光拉长到 5 年、10 年、20 年以后,大多数美国大公司都将创造新的盈利记录。

有一点,我一定要讲清楚:我无法预测股市的短期波动。一个月以后,一年以后,股市是能涨呢,还是能跌呢?我根本不知道。我只知道,在情绪翻多或经济好转之前,股市一定早已上涨,甚至是大涨了。

如果你等待知更鸟的到来,你将错过整个春天。(If you wait for the robins, spring will be over.)

回顾几段历史:

大萧条时期,1932 年 7 月 8 日,道指跌到 41 点,创下历史最低。此后,经济状况继续恶化。等到 1933 年 3 月富兰克林 D. 罗斯福就任总统,美国经济开始止跌回升,美国股市已上涨 30%。

还有二战初期,美国在欧洲和太平洋战事不利,1942 年,美国股市触底。等到后来同盟国扭转局势,股市早已大涨。

还有 1980 年代初期,当通货膨胀肆虐、破产潮来袭之时,正是买入股票的最佳时机。

总之,坏消息是投资者的好朋友。它帮你创造机会,让你打折买入一份美国的未来。

从长期来看,股市给投资者带来的一定是好消息。20 世纪,美国经历了两次世界大战,还在许多其他军事冲突中付出了沉重的代价。美国经历了大萧条,还经历了其他十几次小小的经济衰退和金融危机。美国经历过石油危机、经历过流感疫情、经历过总统因丑闻而辞职。然而,道指还是从 66 点上涨到 11,497 点。

一个世纪,这么大的涨幅,你可能觉得投资者不可能亏钱。亏钱的投资者确实有。

有些投资者很不幸:当他们感到周围的气氛欢欣鼓舞时,他们买;当他们看到新闻头条感到紧张不安时,他们卖。在当下,许多人持有现金等价物,自己觉得很放心。他们错了。从长期来看,现金实际上不能创造利润,只能贬值,是一种不值得长期持有的资产。为了缓解当前的危机,政府制定的一些政策很可能导致通胀加剧,从而加快现金的真实价值贬损的速度。

在今后十年,股票几乎必然跑赢现金,或许是远远跑赢。目前,有一部分投资者手中紧握现金,他们以为自己有能力在更好的时机到来之后,再把现金投资出去。这些投资者等待好消息带来的鼓励,他们应该听听韦恩·格雷茨基 (Wayne Gretzky) 的建议:“盯着球现在的位置,只能扑空。球将要去哪,我就去哪。”(I skate to where the puck is going to be, not to where it has been.)

我不愿空谈股市。我再次强调,我不知道如何预测股市短期走势。有一家新开业的餐厅,位于一座银行大厦,它打出的广告是“Put your mouth where your money was.”(译注:这句广告词来自短语 put your money where your mouth is,意思是“言出必行、用行动证明自己的话、说到做到”)我愿学这家餐厅。今天,我说要买股票,我也用自己的钱买了股票。

笔记:

1. 今天是2020年3月10日,隔夜美股开盘即大跌7%熔断,这是美股熔断机制设立以来第二次熔断,上一次熔断是在1997年,没错,即使是2008年的金融危机都未触发熔断机制。最终标普500指数收跌7.6%

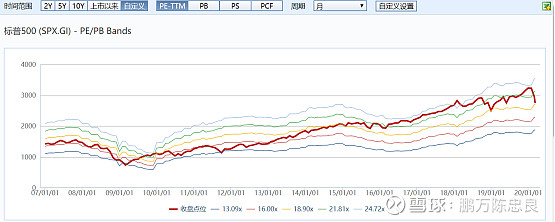

2. 图1是标普500指数2007年1月至今的估值表,长期而言估值在13—24倍市盈率之间波动。巴菲特发表此文时是2008年10月,对应标普500指数估值约13倍市盈率。金融危机过去后,盈利增长叠加估值回升,美股经历了十年长牛。

3. 老子讲“福兮祸之所倚,祸兮福之所伏”,美国刺激楼市带来了地产的繁荣泡沫,泡沫破灭后引发金融危机,进而引发全球经济危机。巴菲特此文在金融危机最恐慌的时候呼吁买入,并在很短时间买入高盛、GE等企业,为市场注入信心。但长期的经济复苏以及美股牛市吸引了众多人无视估值买入美股,近期的大跌虽是受疫情冲击的影响,但每一次恐慌下跌都一样,经济下行只是火星,高估值才是那一堆干柴。

4. 即使连日大跌,即使熔断,即使恐慌,但此时美股仍谈不上“便宜”,只能说相较于之前的估值更加合理了一些。如果是我自己管理的资金,不会在这个位置大幅买入美股,但如果是长期定投而言,现在或许可以开始研究准备了。

5. 从基本面和估值来看,当下的A股和港股仍是不错的机会

作者:鹏万陈忠良

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。