“我们赚的不是那些长期持有的人的钱,而是那些投机取巧不断犯错的人的钱。”

“交易要像壁虎一样,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会。”

“当你闻到硝烟味儿的时候应该干什么?赶紧跑啊!”

——西蒙斯

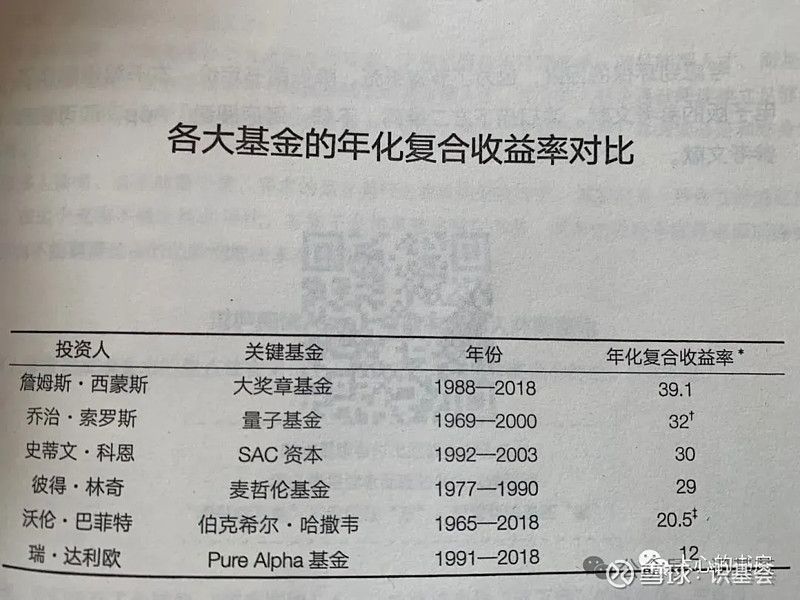

有人说,投资行业有三个不可逾越的高峰,一个是哲学投资的索罗斯,一个是价值投资的巴菲特,第三个是量化交易的鼻祖詹姆斯·西蒙斯,因为量化交易的成功,正在成为第三个高峰。

西蒙斯花费了超过30年的时间引导一种全新的投资方式,触发了金融市场的歌名,将量化交易带入投资人的视野。

单纯的依靠交易系统并不能使收益更好,尽管西蒙斯经常强调要相信交易系统的重要性,但在市场危机时,他倾向于减少对某些信号的依赖性,因为他们的系统在预测市场的短期行为上变得更好,而专注预测长期行为的错误信号令整个投资结果亏损严重。如果交易策略不起作用,或者市场波动加剧,那么文艺复兴科技公司的系统性往往自动减少头寸和风险。

因此:永远不要完全相信一个模型。

永远缅怀股市一代传奇人物——量化投资之父西蒙斯。

这再一次证明“条条大路通罗马”,投资方法无所谓好坏,只有是否适合自己。

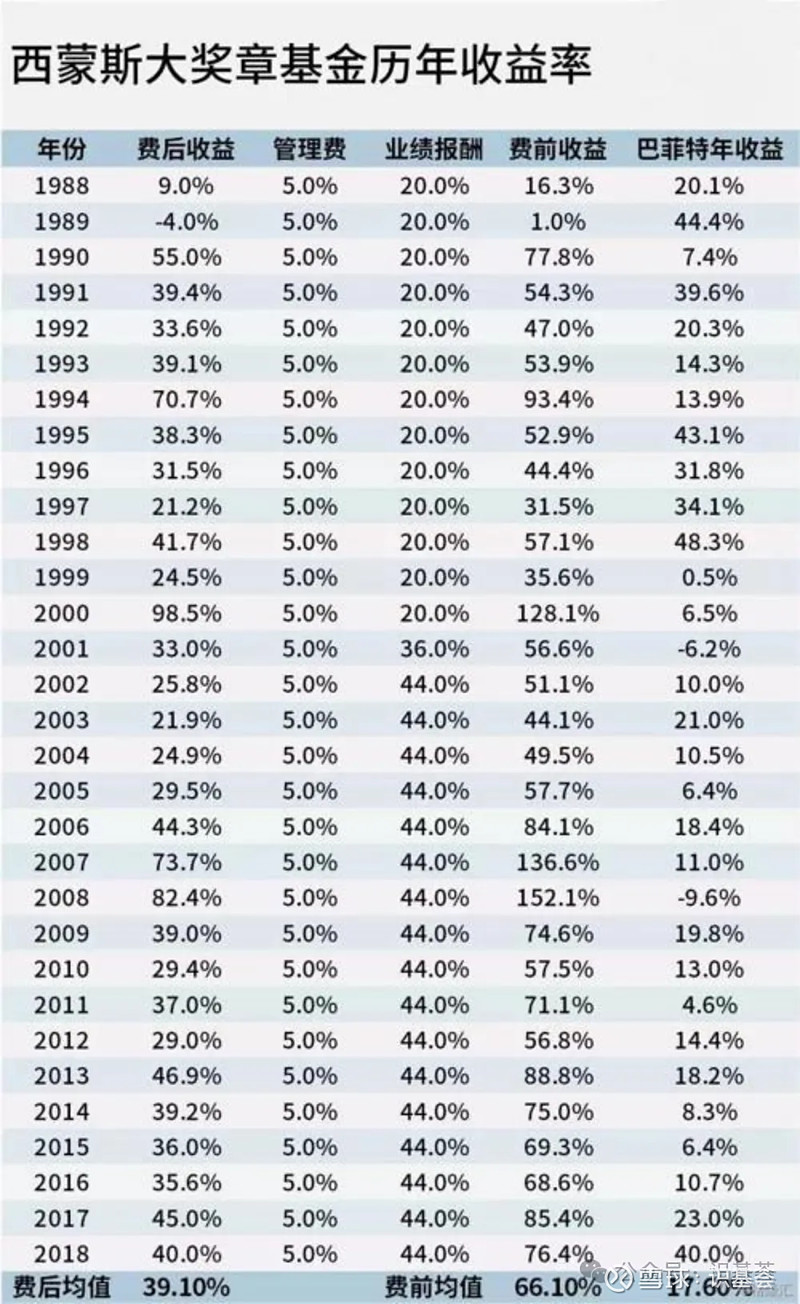

大奖章基金业绩:费后年化复合收益率39.1%,超过巴菲特

1988年,西蒙斯和埃克斯共同发起了一只纯做交易的离岸对冲基金—大奖章基金Medallion Fund。然而他们合作之路并不顺利,他们经常会因为公司支出由谁承担而争吵。

埃克斯的部分仓位模型还是依赖直觉的传统方法,基金发生了巨大的亏损,此时西蒙斯对埃克斯发出交易禁令的信。 此后,他们之间的矛盾无法调节,埃克斯把AXCOM的股份卖给了伯勒坎普。

1990年,伯勒坎普设计的模型为大奖章基金获取了55.9%的收益,但西蒙斯对他的要求日渐加大后,伯勒坎普决定离开,AXCOM公司解散。西蒙斯的文艺复兴科技公司接管了大奖章基金。之后劳弗(Henry Laufer)做出了价值连城的决定:大奖章基金只用单一的交易模型,以充分地使用价格数据做出更准确的预测。

西蒙斯于2022年09月的回顾一生的简短演讲全文

我做了很多数学,我赚了很多钱,我几乎把所有的都捐了。这是我到目前为止的人生故事。这是一个好的故事,但是很短。

当我还是一个小男孩,我因为喜欢数学,就像我3岁或4岁的时候一样,我喜欢给数字翻倍,2、4、8、16、32.....得到了1042,我说的够多了。但是我喜欢给数字翻倍。

当我还是一个小男孩的时候,我在我父亲的车里,我父亲开车送我,他说他必须去加油了。去加油站买汽油。我说你为什么要汽油?他说很好。这辆车需要加油。我说过,但你不需要加油。你可以用你现在一半的油,然后一半,一半再一半,你就永远不会没油了。没有所谓的芝诺悖论。因为我也没有想到,我们也走不远。但是那里有,但我一直都很喜欢数学。我念得是麻省理工学院。我大一的时候选修了研究生课程,这让我很困惑,这是抽象代数。但再次期间,夏天我想通了。我有一本书,我想通了。然后再麻省理工学院学习了很多数学课程。

嗯,我非常喜欢的领域。被称为微分集合。你们有多少人听说过?微分几何?好的,老人们都听过微分几何。微分几何是一门研究,关于弯曲空间,在许多维度上,通常上面有一个指标。所以你可以看到相隔多远,任何两点都是,我真的很喜欢那个领域。而且很好,我去了伯克利。了解我的原因,我3年就从麻省理工学院毕业了,所以我留下来当研究生,一年。然后他们告诉我,你应该去伯克利。我说我为何要去伯克利?他们说很好。微分领域几何的伟人,一个叫做陈(陈省身)的人,就是去伯特利。他应该在拐弯处工作,所以我答应了,所以我去了伯克利。遗憾的是陈,那年正在修长假,所以他不在那里。所以我和别人一起工作。那很好,很有趣。和这家伙一起工作。我想出了一个小定理给他看了。他说,哦,这是不错的小定理。它记在心里,一个悬而未决的问题,我不会真的向你描述,但不要解决这个问题。我说他为什么这么说?他说因为太难了。这个在上面工作并尝试过。那个人在努力尝试,当然这让我有点兴奋。我说好的,但我会解决这个问题,而且很好,我做了,而且我解决了这个问题。我对自己很满意。还有呢,回到麻省理工和哈佛教书。但原因我就不多说了。我呢我,我急需要钱。我借了钱。和我的一些朋友投资了一个公司,我需要偿还。但普林斯顿有个地方,叫国防分析研究所。那是个高度机密的地方,额不到政府的年龄。国防部,我们应该做的是,破解俄罗斯密码。这是一个有趣的挑战,我喜欢这项工作。他们告诉我们你可以自己做,数学高达你一半的时间,但另一半你必须做,你知道冷裂解生意。而且很好,在这个期间,我非常感兴趣,在一个叫做,最小曲面。你们有人知道什么是最小曲面吗?有人一定知道什么是最小曲面。好吧,所以最小曲面是一个曲面。关于其边界的最小面积。所以想象一下拿一个钢丝框架,只是一个封闭框架,把他浸泡仔肥皂泡沫中的泡沫里,然后把他拿出来。会有一部电影,那个被这个东西和那个膜那个肥皂膜所包围,比任何其他表面都小。有了那个界面,所以这是最小的。

第一个领域的获奖者,回到1905年。已经证明了任何这样的边界,本来会的最小曲面,只要一个,他就会很光滑。它不会有积分或类似的东西。这将是一个漂亮光滑的表面。正如我所说,他因此获得了菲尔兹奖章。所以我对那个领域产生了兴趣。

当我在那里的时候,国防分析研究所。所以在我的业余时间,相当多,我研究这个问题是因为在更高的维度。这是一个悬而未决的问题。有人在更高的维度做了这件事。所以那将是三维的。具有二维边界的曲面。在四维的空间中,但这就是他停止的地方。所以我在更高的维度研究了这个问题,足够幸运。解决问题,通过环境维度7,但是有人在第8维度,我的证据不管用。我构建了一个我认为是反例的东西。一个反例是,你觉得你有一个,你证明了这个定理,但是有人举一个例子来说明,你没有正面那个定理。因为这是一个反例。所以我找到了我认为是一个反例,我无法正面。但是几年以后,我的论文发表了,实际上是一篇很好的论文。但是几年后,两个数学家,其中一个叫Bombieri,并且uh表明我的反例,真的是一个反例。所以这完全解决了这个问题,擅长某一点,我来到石溪大学,我当时30岁担任主席,数学系的,这不是一个非常强大的部门,我当主席还很年轻,但我觉得很有趣。我有很多钱可以用,因为当时的州长叫做洛克菲勒。现在我想大家都听说过,洛克菲勒这个名字,但是如果有人没有听说过洛克菲勒这个名字?好的,大多数你们听过洛克菲勒。洛克菲勒热爱州立大学,砸钱在上面,所以我有很多钱可以用。还有呢?雇了一棒很有棒的人,雇了一些了不起的人,但同时在那个时间框架内,我开始对数学的另外一个领域感兴趣。而我在那个地区工作,想出了一些非常漂亮的东西,在三维空间里,他是一个函数。我真的不能描述他,但他生活在三维封闭的三维空间里,空格,而我,曾经是很开心,我把它给搅拌机看了,我说我展示了他。邮寄的,因为那个时候没有电子邮件。陈说,非常好,你已经在三维空间里完成了,但他应该适用所有维度。我很怀疑,但我说好吧,我们一起努力看看。他是对的,它可以在所有维度上工作。我很高兴我们发表了这篇论文。大约5年后,物理学家,名叫威腾,看到这张纸就想,他是对的,他应该应用于物理。然后其他一些物理学家看到了,它可以应用于物理学。我根本不懂物理,陈可能知道些什么,但是他从没想过也适用于物理学,而且非常明显。你永远不知道事情发展的方向,你以为你在做数学,你居然在研究物理。也许吧或者其他什么?所以今天,那是叫做搅动西蒙的理论。在物理学中随处可见。平均每天,物理四篇论文,参考这个。搅乱西蒙的理论。所以我一点功劳也没有。但他就在哪里。当然我对此很高兴,但我不能这么说。我发明是为了物理。

不久以后,我开始感兴趣了投资领域。我已经进入到了很少的钱,但已经足够的钱开始投资,一件事导致另外一件事。我开始雇人,我们成立了对冲基金。而且非常成功。它还在继续,我不再和他在一起了。但我挣了巨额资金,从这个对冲基金。现在我可爱的妻子玛丽莲,说让我们放弃一些,所以我说好吧,好吧,所以我们做了一些慈善。然后她说,我们为什么不成立一个基金会呢?好吧,开始一个基金会。她创立了一个基金会。我投了钱进去,把钱投入基金会的一个好处是,你可以把钱送人。你得到了税收优惠,但不一定要马上花掉。所以你可以把钱存入基金会。说的好,看看我们想怎么处理它。明天或者明年或者其他什么时候。但他不断成长,成长。所以,今天好吧。我们决定专注于科学与我们的基础科学,科学是80%,60应该是基础科学,其中30是转化科学,10%应该是教育或者外延。诸如此类的事情。所以今天,那个基础是极大,所以我赚的大多数钱被放入基金会,所以我不是像以前一样富有但足够富有,我们有了一个很好的基础,大部分时间都是我的妻子在经营,任何问题吗?你是怎么找到这么好的妻子的?

西蒙斯回答,这是一个非常好的问题。我可以详细介绍,但是说来话长了,我才不会呢。任何其他问题呢?好吧,祝你们所有人好运。(终)

注释:

年仅23岁的西蒙斯便获得加州大学伯克利分校数学博士学位,一年后出任哈佛大学数学系讲师。

在完成个人数学事业成就期间,创立了对数学和物理学影响深远的“陈一西蒙斯规范理论”。

用数学理论证实了爱因斯坦相对论描述的扭曲空间确实存在。

1938年出生,从小热爱数学

20岁毕业于麻省理工数学系

23岁在加州大学伯克利分校拿到博士学位

24岁去哈佛任教

26岁被国防部分析研究所请到普林斯顿,为军方破解密码

30岁在石溪大学当上数学学院院长

40岁开始投资长达10年的摸索,创立文艺复兴科技公司。

50岁设立大奖章基金

2024年5月10日在纽约逝世,享年86岁。

文艺复兴的三种策略

西蒙斯将他的数学理论背景巧妙用于股票投资实战中。他创立的文艺复兴科技公司用超过15年的时间研发计算机模型,大量筛选数十亿计单个数据资料,从中挑选优质的证券买进、卖出。这就是闻名投资界的“定量投资”。

“定量投资”是通过现代统计学、数学、快速海量历史数据分析,从而进行定向投资。

具有投资视角更广、投资纪律性更强、对历史数据依赖性强等特点,让风险管理更加精准,能够提供超额的收益,主要包括纪律性、系统性、及时性、准确性、分散化等。

西蒙斯说:我是模型先生,不想进行基本面分析,模型的优势之一是可以降低风险。而依靠个人判断选股,你可能一夜暴富,也可能在第二天又输得精光。

在西蒙斯退休后,将文艺复兴的三种策略部分公开了出来:

第1种策略,市场过度反应策略。

即如果某个期货的价格在开盘的时候,远远高于前一天的收盘价,文艺复兴会卖空这个期货。相反,如果开盘价远低于上一天的收盘价,那么会买入。这个模型针对的是市场对于新的消息常常反应过激的现象。背后的原理是人是感性动物,作为一个群体,总是会高估短期消息对资产带来的影响。

第2种策略,套利交易。

假设美国政府债券长期债券的折价远远高于短期债券的折价,那么买入长期债券,抛售短期债券赚取套利,套取这种均值回归的机会。

套利交易一般需要高杠杆才能实现高收益,而杠杆可以让你爆发也可以让你灭亡。

曾被誉为华尔街“梦之队”长期资本管理公司,创始人是华尔街债券套利之父,核心人物有诺贝尔经济学奖得主,还有美国前财政部长兼美联储主席戴维·马林斯等,通过对冲的方式来进行市场中性套利。

1994年长期资本初始管理的资产规模为12.5亿美元,在当时是有史以来全球最大的对冲基金。一开始很顺利,每年的投资回报率分别为:1994年28.5%、1995年42.8%、1996年40.8%、1997年17%。1998年发生俄罗斯主权债务违约的危机,市场波动大幅放大,直接击穿了长期资本的对冲模型,导致长期资本一夜破产。

第3种策略,寻找趋势和动能。

通过对于大数据的分析,寻找中长期的一种趋势。比如,在流动性特别宽松的背景下,小公司的表现就会超过大公司,这种风格转换的周期在美国每5-7年就会轮转一次。

西蒙斯语录和投资理念

1 “How we do it isn’t any more mysterious than how a great fundamental investor does it. In some ways it is less mysterious because what we do can be programmed.”

我们如何做它不比其他大量的基本面投资者神秘。某种程度上不那么神秘正是因为我们做什么都可以进行编程。——厉害的不是算法,而是工程化!

2 “Academics has its charms, but it doesn’t have enough charms that I regret leaving that field.” “Be guided by beauty. Everything I’ve done has had an aesthetic component to me. Building acompany trading bonds, what’s aesthetic? … If you’re the first one to do it right, it’s a terrific feeling and a beautiful thing to do something right,like solving a math problem.”

学术界有着独特的魅力,但它没有足够的魅力让我后悔离开那领域。"遵循美。我所做的一切对我而言都是审美的组成部分。建立交易债券的公司,这是美?…如果你是第一个这样做的,做正确的事情是一种很棒的感觉和美丽的东西,就像解决数学问题。

3. "We look for people who have demonstrated the ability to do first-class research. First and foremost, we look for people capable of doing good science, on the research side, or theyare excellent computer scientists in architecting good programs. We have veryhigh standards and it works. "

我们寻找那些有能力做一流研究的人。首先,我们寻找在有能力做好某方面研究的人,或者他们是在设计好程序方面的优秀计算机专家。我们有非常高的标准并让它工作。

4. "It’s looking at a lot of data and really looking for what underlies that data. In that sense, it is kind of like astronomy. You look at a lot of data from up in the sky, you bring it down, and it’s quite dirty and you have to clean it to get rid of outliers or one thing or another. Then you hope you can analyze that data in a way that makes sense of whatever hypothesis or set of hypotheses you may have about what you are looking at. That’s a big piece of what we do. There we hire people who are experimental physicists or astronomers."

寻找大量数据并真正明白形成那些数据的原因。在这个意义上,它就像天文学。你看着天空中的大量数据,你把它带下来,它是相当脏的,所以你不得不去掉其他东西把它清理干净。然后你希望你可以分析该数据,使得无论何种假说或设什么假设你可以明白你在看什么。这就是我们所做的一大块。这是我们雇用那些实验物理学家或天文学家的人的原因。——为什么西蒙斯能击败华尔街,因为华尔街乃至金融界那些笨蛋怎么可能懂这些?

5. "Brownian Motion is something that has a better chance of being applied. Brownian motion is a way of looking at data and ordering random activity, or activity that looks random. Models like that, and approaches like that are very useful. ... We use very rigorous statistical approaches to determine what we think is underlying a phenomenonand really do explain that part of it. But it’s not like proving theorems. "

布朗运动是有更好机会被应用的东西。布朗运动是看数据和排序随机活动或那些看起来是随机活动的方法。这样的模型和这样的方法是非常有用的。...我们使用非常严谨的统计方法来确定我们所思考的潜在现象,并真正解释它。但这不是证明定理。"

6. "But I like to ponder. And pondering things, just sort of thinking about it and thinking about it, turns out to be a pretty good approach."

但我喜欢思考。思考的事情,只是反复思考,被证明是一个很好的方法。

7. "As a trader, SIMONS tries to overcome fundamental laws, not discover them. In the case of quantitative finance, the law is the efficient markets hypothesis and the belief that markets should be difficult, but not impossible, to beat."

作为交易者,西蒙斯尝试克服基本规则,而不是发现它们。在定量金融,规则是有效市场假说和应该很难但不是不可能打败的信念。

8. "Renaissance essentially attempts to predict the future movement of financial instruments, within a specific timeframe, using statistical models. The firm searches for something that might be producing anomalies in price movements that can be exploited. At Renaissancethey're called "signals." The firm builds trading models that fit the data."

文艺复兴基本上是用统计模型试图预测指定时间框架内金融工具的未来走势。该公司寻找那些有可利用机会的异常价格走势。在文艺复兴,它们被称为"信号"。"公司建立拟合数据的交易模式。

9. "Mathematics and science are two different notions, two different disciplines. By its nature, good mathematicsis quite intuitive. Experimental science doesn't really work that way.Intuition is important. Making guesses is important. Thinking about the right experiments is important."

数学和科学是两个不同的学科,两个不同的概念。从性质而言,好的数学是很直观的。实践科学真的不会这样。直觉是重要的。猜测是重要的。思考正确的实践是重要的。

10. "I want a guy who knows enough math so that he can use those tools effectively but has a curiosity about how things work and enough imagination and tenacity to dope it out."

我想要一个有足够数学知识并能有效地使用这些工具的家伙,同时他需要有了解这些如何工作的好奇心和足够想象力去推理。”

11. "Many of the anomalies we initially exploited are intact, though they have weakened some. What you need to do is pile them up. You need to build a system that is layered and layered.And with each new idea, you have to determine, Is this really new, or is this somehow embedded in what we've done already? So you use statistical tests to determine that, yes, a new discovery is really a new discovery. Okay, now how does it fit in? What's the right weighting to put in? And finally you make an improvement. Then you layer in another one. And another one."

"许多我们最初利用异常现象是完好无损,虽然他们被削弱了一些。你需要做的就是堆起来。你需要建立一个系统,是层状和分层。和与每个新的想法,你必须确定,这是真正的新内容,或这已经以某种方式嵌入我们已经做了的?因此您使用统计检验来确定的是的一个新的发现真的是一个新的发现。好吧,现在它是如何吗?正确的权重放是什么?最后你有所改善。然后你在另一个层。和再另一层。

最后,在此,谨以此篇缅怀量化之父西蒙斯,我等当砥砺奋进。投资方法无所谓好坏,只有是否适合自己。