银行股行情如期启动了,这波银行股行情启动的背景是产业资本加外资合力的结果,2012年底银行股行情的启动是QFII的杰作,当时公募基本是旁观,惟一参与了一下也是高位接盘去了。而这波银行股行情的主导者基本是产业资本及游资,同样与公募基金没有任何关系,因为公募基金已经失去对蓝筹的定价权了。

银行股由外资与产业资本主导

这波银行股行情之所以延迟到沪港通实施后才启动,原因是:7月底整个蓝筹启动的第一波行情,是源于QFII在大宗市场疯狂鲸吞筹码,同时在二级市场抢筹。但就在市场众望所归期盼蓝筹股在沪港通实施前先飞一波时,银行股等却迟迟没有再动,最后让市场大失所望,可失望者忽略了一点:QFII与沪港通进来的外资在一定程度上是利益相关方,那么在援军没到场之前,如果QFII在大部队没赶到前提前拉抬股价,那不符合逻辑,相反,压住盘口等待援军进场吸廉价筹码才是QFII该做的事情。

事实上,这波银行股行情启动的主流资金不是外资,而是产业资本、房地产资本、矿业资本、超级大户及市场大量的游资机构合力所为,当然这个共同体里惟一缺席的只是公募。而沪港通开通后,外资在这轮行情里只起到了引导和示范作用。外资进场后就主要买上证50指数的成分股。而事实上,除了11月17日沪港通实施首日外资买入的标的显得有些杂乱外,从第二天起,外资买入的基本都是上证50指数的权重股,并且从沪港通实施后总的统计结果看,上证50指数中权重最大的中国平安,是外资买入量非常大的,然后就是招行、浦发、兴业、民生等,也就是说外资确实是按照上证50权重股的权值比例来做配置的。

沪港通实施了,外资是这样买,而未来上海市场完全开放后,外资也是这样买,因为不管是QFII也好、沪港通也好、还是市场整体开放也好,外资的投资偏好其实很简单,就是基本上都主要买大流通市值的权重股。因此,未来A股市场走入正轨后,我们的选股思路倒简单了,盯住低估值的权重股就是了。外资持有这类股票的风格是什么?是长期持有,绝对不是蓝筹股估值修复后,外资就撤退了,虽然在某种程度上及某些市场中,影响力大的外资可能会利用各种手段(期指、权证、期权)对市场做空或做多,但在A股市场金融衍生品还不丰富的情况下,在A股市场蓝筹股估值普遍过低的情况下,外资只会以做多为主。纵观周边市场,我们能看到的是韩国市场现代汽车、三星电子、浦项制铁、起亚汽车等前十大流通市值的股票基本被外资锁定了50%的筹码,台湾市场的台积电、鸿海、中华电信、国泰控股、联电、联发科、友达、台达电等流通市值最大的权重股同样被外资锁定了50%以上的筹码,印度市场布哈拉特重型电子、印度国家银行、印度石油天然气等也都被外资重仓持有,那么A股市场未来会出现什么情况?

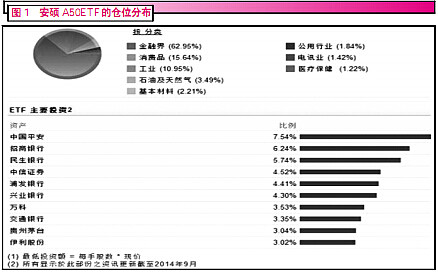

我们来看一下安硕A50ETF的仓位分布情况,安硕A50ETF的资产管理方是鼎鼎大名的贝莱德资产,其影响力甚大,一直是香港市场的主流机构,其管理的安硕A50ETF仓位的前十大重仓股如下图。当然,十大重仓股之外的名单也能看到大部分,但我对安硕A50ETF前十大重仓之外的其他股票兴趣不是太大,因有PE那么低的前十名,已经够选了。

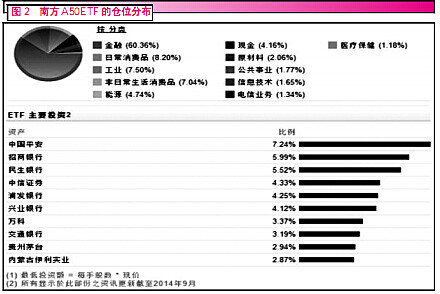

图2是南方A50ETF的仓位分布情况,同样显示的是前十大重仓股,也是十名之外的其他股票我认为已经没太大必要去看了。

我想说的是:控制了沪深300指数,及控制了上证50指数、深成指等,基本就等于控制了深、沪两个市场。外资机构的业绩基准不是以个股的涨幅为准,大多也是以指数为业绩基准。在A股市场,国内公募基金的业绩基准是沪深300指数,但这次A股市场开通的是沪港通,不是深港通,所以外资主流机构买股票的范围基本上就是上证50指数成份股的范畴。虽然沪港通上海市场提供了500余只标的,但外资不会把全部500多只股票都做配置。如安硕A50是ETF类型的基金,主要投资沪深300指数成分股里权重最大的前50家公司,因其投资思路是被动型投资,所以它是按照成份股的权重及权值比例做配置、而沪深300指数的权重股里基本上是以上海市场的股票为主(如安硕A50ETF、南方A50ETF的重仓股里几乎都是上海市场股票,其前十大重仓股里都只有深万科一只深市股票)。其他主动投资类型的外资基金,虽然不一定也是按照ETF的建仓标准来选择标的,但这类资金能选择的品种也基本都是这些成份股,只不过是不一定严格按照权重比例来做配置。沪深300指数成份股里权重大的前50只股票基本上也是上证50指数的权重股,所以沪港通实施后外资买什么?其实看上证50指数成份股的名单即可,外资对每个品种一般会买多少?参考上证50指数各成份股的权值比例即可,即使有偏差,但偏差一般都不大。

最近,我看很多券商找了一大堆各行业的龙头股票,然后推荐给客户,外资大多不会像我们公募基金那样按行业做配置,如台湾市场外资配置的股票多是电子行业和金融行业,这是台湾市场的特征,因为台湾市场指数的权重股是以电子科技股票和金融行业票为主,韩国市场又有韩国市场的特色。所以,各位券商的老大,你们就别寄希望于外资像你们想象的那样每个行业选几个龙头去做配置,因为任何市场里,外资大多是参考指数的成份股权值来选择股票及确定仓位配置比例,更不要以为外资来A股市场上主要是买什么香港市场没有的稀缺资源。那么,各位可以看一下这两只著名的ETF配置什么股票?配置多大比例?自己对照上证50的各成份股权重。

现在沪港通刚实施,欧美重型机构还没进来,目前进来的多是ETF性质资金及一些中小外资机构,等2015年A股市场加入MSCI指数后,那时就是A股市场正式得到国际资本的认可,到那时才是外资大规模进入A股市场的开始,到那时持有中国平安、招行、民生、兴业、浦发、中信证券等权重股的投资者可以会心地大笑了。为什么要大笑?因为外资控制了上证50指数其实就是控制了上海市场,而金融衍生品(期指、权证、期权)日后将越趋丰富,而外资在操作各类金融衍生品时,他们必须要控制市场。而外资大规模介入市场后,市场的平均市盈率水平会逐渐下降,因目前高PE的所谓“成长股”将逐渐被边缘化,市场投资主流是低估值的蓝筹股。外资一旦重点持有大市值的股票,最终又会促成大型公司的市值在市场总市值中的占比进一步提高,也即由此形成良性循环。为此,我可以提前下结论:在A股市场这波估值修复行情启动初期,率先持有这些5、6倍PE的上证50权重股,在未来若干年内,将得到远超上证指数涨幅的超额收益。

对银行股二级市场太长远的走势我暂时不下定义,我自己大概能看到的近一年内走势,应该分三段:

第一段:个股异军突起,激活板块——已完成,中信、南京、北京、宁波等先行走强,激活了整个银行股板块;

第二段:板块估值修复——正在进行中;

第三段:炒金融改革——等第二段休息后,会开始第三段,俺最最重仓的那个大概率是这一阶段的市场龙头。■

(资深金融股投资专家,长期在金融股中获取30%的年复合回报)