“躺平”的时代真的一去不复返了。

大多数国人这些年理财渐渐佛系了起来,最低诉求本金还在就行。但渐渐的,先是“保本”没了,然后银行理财也不刚兑了,甚至运气不好还可能亏损;再然后,连五年期的大额存单都成了奢望……

还不止于此,最近金融圈、理财圈最热的话题莫过于超长期国债。

收益率,如果放在10年前,无论如何是看不上的;谁让偏偏碰上了经济大周期,也就还不错,但是20年、30年,还有50年,听起来多少有点乍舌。

那么,在一个“高收益-低风险-流动性好”不可能三角愈发突显的时代,还有没有哪条路,至少可以让我们少一点担惊受怕,少操点心。

当前的公募基金的产品,目前最主流的稳健型收益产品,是债券型基金和部分低波固收+,但这类产品真的太多了,真的挑了半天也不知道选哪只,有点审美疲劳的感觉。

但有这么一只量化基金—华夏安泰对冲策略,略微显得有那么一点与众不同。

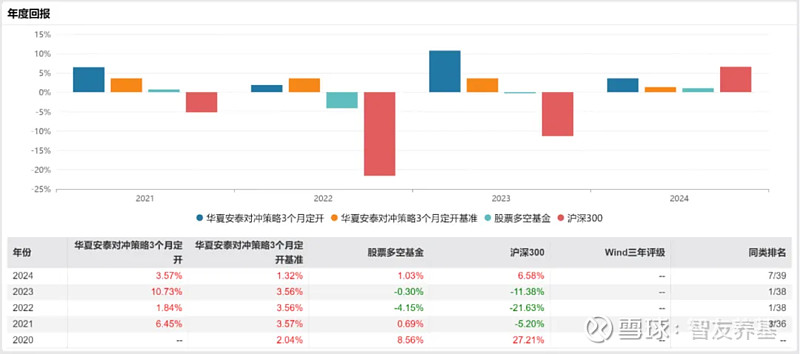

这是一只用AI+量化做绝对收益型的产品,听起来有点像噱头,但来看看它这几年的业绩,在之前的长期的艰难复苏声里,它居然收获了一连几年的正收益,这还真有点难得。

聪明的AI,最重要的是算法;而好的量化基金,最关键的是模型。由此看来,AI+量化似乎还真不是一个噱头。

数据来源:wind

一种“很新”的绝对收益新思路

量化对冲、绝对收益,这两个名字对于大部分人来说还是有点陌生,在这里,我简单来解释一下。

但如果觉得过于专业,可以直接跳到下一章节。

绝对收益呢,就是以一个正绝对值的投资收益为目标,追求在不同市场条件下保持“淡定”,围绕收益目标稳健增值,降低组合波动性。

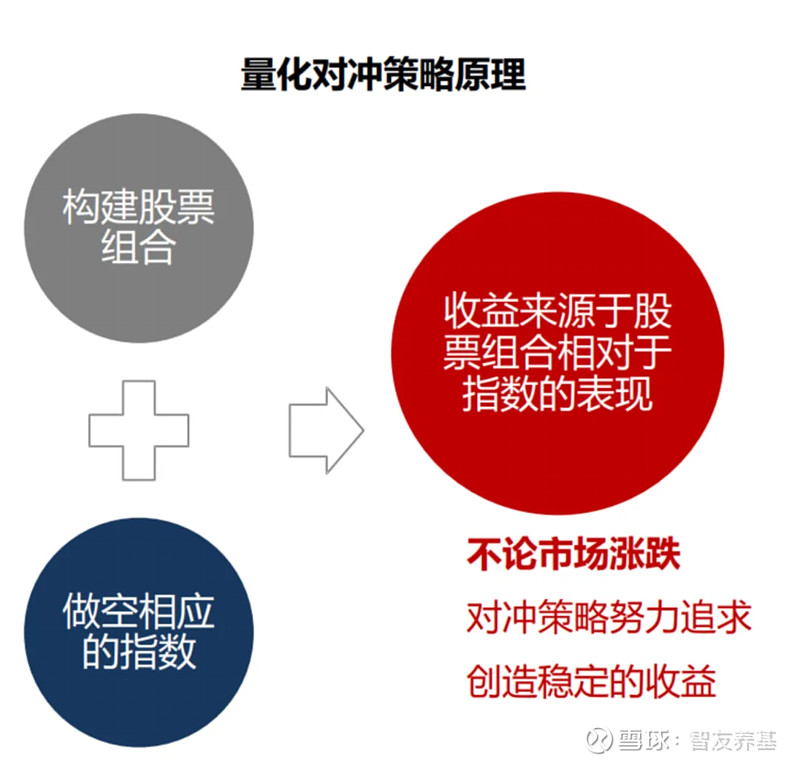

量化对冲呢,就是希望尽可能减少承担市场的系统性风险,获取通过选股能力获得的绝对收益。

一般来说,基金的收益来源于超额收益(Alpha)和市场收益(Beta),量化对冲所做的事情呢,简单来说就是一边建一个多头头寸,比如一些沪深300、中证500这类的成份股,一边搭建针对指数的空头头寸,将市场的贝塔对冲掉。

华夏安泰对冲就相当于是通过期指完全剥离Beta以体现Alpha的绝对收益型基金产品。在股票投资部分可以理解为300增强、500增强和1000增强各占1/3的指增策略,然后通过期货对冲Beta风险。

这种策略在市场上涨的年份,能实现正收益,即基金经理做多股票产生的α收益,但可能跑输指数;但在市场下跌的年份,策略就开始发挥“抗跌”的属性,降低亏损。

这类中性策略产品,收益主要取决于管理人的超额收益水平和对冲成本,如果超额水平不稳定或对冲成本过大,都会直接影响到基金的业绩。

不过华夏安泰对冲策略还是用优秀的业绩证明了策略的有效性。

根据银河证券排名,目前在公募的量化对冲策略中,华夏安泰对冲策略过去一年(1/23)、过去两年(1/23)、过去三年(1/23)均排名同类型产品第1!

而基金自2020年6月成立以来,年化收益5.57%左右,最大回撤为-4.67%,最大回撤修复日期34天,也就是说,只要持有超过1个月,基金就能迅速填坑。

也因为持有期的设定,控制住了大跌时候的恐慌,所以持有这只基金的人大概率都没亏钱。

数据来源:wind,截至5月14日

这种硬实力,其实和AI还有点分不开。

和很多传统量化的“多因子策略”不一样,华夏安泰对冲策略是在多因子策略的基础上,引入了AI,尤其是深度学习技术,来提升模型的性能和效果。

简单一点来说,就是利用AI和海量数据(如历史行情走势、行业数据、产业链关系、宏观数据、政策信息等),作为机器学习的训练样本,寻找被市场低估或者错误定价的标的,从而获得超额收益。

简单来说,就是利用AI和海量数据,通过模型化的方法,寻找市场中被低估或错误定价的标的,从而获得超额收益。

用基金经理孙蒙的话说,就是“可以把它理解成我们希望通过算法来训练一个基金经理。”

孙蒙的量化“进化史”

AI近些年的使用其实已经算得上普及了。

人们对它简直是又爱又恨。在很多领域,它的确好用,但AI的成熟又直接压缩了新人的上升通道和成长空间。

至于用AI+量化来做投资,华夏基金产生这个想法,是早在2017年Alphgo打败李世石之后,后面他们还和微软亚洲研究院合作,摸索AI辅助投资的可能性。

当时的华夏基金在业内率先开展“AI+”投资团队的组建时,孙蒙作为第一批组员加入,先后参与了多个项目和产品的研发和管理,积累了丰富的AI模型及策略经验。

其实在来华夏基金之前,孙蒙也在券商自营的量化研究,当初最流行的策略是多创业板空沪深300,这类单边押注的结果就是后期沪深300报复性反弹,让产品回撤不小,这件事也给了孙蒙比较大的风险控制意识。

这些的经历,都更加让孙蒙坚定了在投资上应该利用好AI+量化,在他看来,这样的模型不仅能够提高投资效率和精度,可以消除传统多因子模型下,出现的过度依赖人的主观判断,导致某一类因子过度挖掘,使得因子拥挤及失效情形,从而让模型为投资者创造可持续的、更稳定的、有壁垒的Alpha。

目前孙蒙管理了7只基金。其中华夏中证500指数增强和华夏中证500指数智选为最为严格的指数增强基金;华夏智胜价值成长则对标中证500的指数增强基金,但基金成分股投向指数成分的比例没有任何限制,放松限制后,给了孙蒙更多样本外选股获取高收益率的机会。

华夏对冲策略是他第一只量化对冲策略基金,有了前期的铺垫,这只把阿尔法一点一点“抠”出来的基金已经逐步走向成熟。

这只基金是定开型基金,先前没买到感到遗憾的人,2024年5月17日到2024年5月23日可以去申购了。

其实华夏安泰对冲策略这只量化基金能连续几年都独占鳌头,还是让我有点惊讶的。

华夏基金在被动指数投资领域很强,这是不争的事实,但最近两年,华夏基金无论是在主动领域还是量化领域,都交出了亮眼的成绩单----他们在2023年全年揽下了“两冠、三亚、一季”的成绩,十分豪华。

从最早的明星基金经理到指数大厂再到现在的主动权益、量化对冲、海外混合类QDII的全面开花,华夏这一路走的扎实且稳,感觉华夏基金过去几年,一直在重新定义资产。

不断迭代,永不停歇,这大概也是华夏基金一直稳坐头部宝座的重要原因之一吧!

风险提示:

1.上文提到行业及基金信息不构成投资建议。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。产品过往业绩不代表未来表现。

2.基金管理人不保证盈利,也不保证最低收益。

3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

4.指数的过往业绩并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。

6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

7.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。