万物皆周期!几乎所有投资大师都会深入研究经济周期、行业周期,因为经济周期、行业周期决定持仓时长和进退节奏,在一个大的上行周期里清仓那是跟钱有仇,而在一个大的下行周期里持股与自残没什么区别。

然而大势浩荡不可阻挡,顺势则昌、逆势则亡,股市投资中遵循顺势交易也是极其重要的理念。

周期与趋势都这么重要,到底是顺应周期?还是顺应趋势?周期与趋势又有什么内在联系?投资决策的重点又有哪些?

今天给大家讲些更本质、更深入的内容,此文涨知识涨见识,醍醐灌顶哦!友友们搬个小板凳坐好,开心的细细品读吧!

透视股市迷局、洞察行业趋向、把握投资机遇,做股市明白人,做明明白白的投资!也许点个关注就能改变自身财运哦!

一、经济周期与股市周期

常言道:股市是经济的晴雨表!很多人对此不怎么认同,会理直气壮的拿出真实数据来反驳:中国GDP近20年来翻天覆地的上涨,可上证指数总是在打3000点保卫战,股市表现反映经济增长成果了吗?

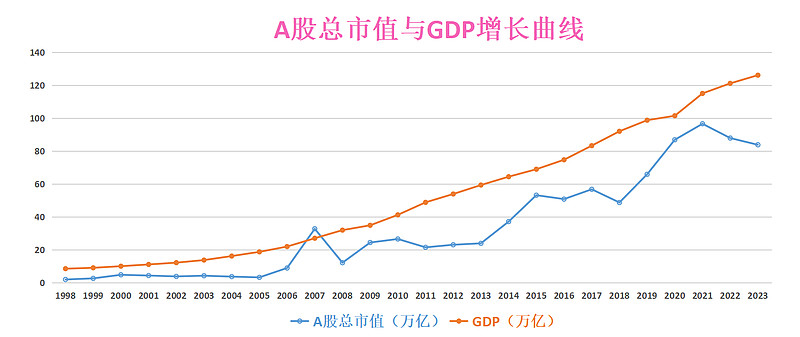

股市反映经济增长成果的路径并不只是表现在指数的上涨上,还有总市值的增加上,要从长高与长胖两个维度来评估。

1998年以来,中国GDP的增长与A股总市值的增长,大方向上是不是非常一致?可见,“股市是经济的晴雨表”这一观点本身并不错,只是国内与国外的表现方式不一样罢了。咱们看问题不能浮在表面、人云亦云,更应深究实质。

既然股市反映经济,那么经济周期与股市周期必然有紧密关联。

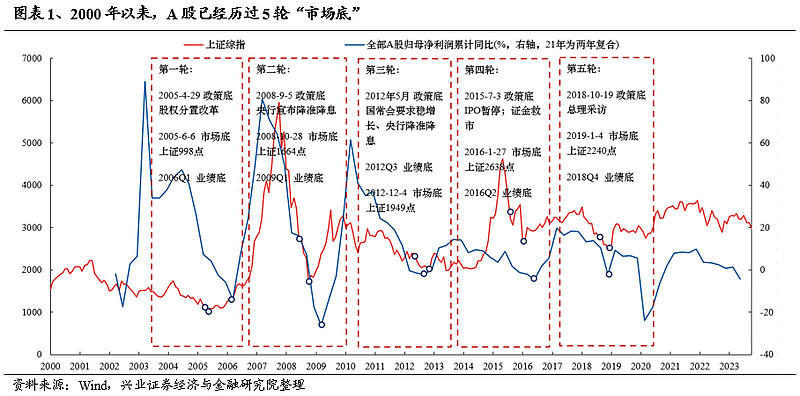

复盘A股2000年以来的五轮市场底与经济底的关系:

2005.6、2018.10、2016.1、2019.1这四轮市场底均先于经济底,只有2013.6的市场底在经济底之后。

通常情况下,市场底先于经济底一至数月,这与政策救市和主力资金中线布局相关。主力资金量庞大,多采取左侧布局入场。当政策面转向牛市导向、经济下行周期即将结束,这时主力机构就会提前入场拿筹码,而不是等到经济全面之后再入场,这就导致市场先触底。

为什么2013.6的市场底落后于2012.Q3的经济底呢?答案是与资金面和市场情绪面相关。2013.2开始,M1(狭义货币量)大幅下滑,市场因缺钱一度闹出“钱荒”,这种情况下股市能好起来吗?

经济周期与股市周期的关系可用两句话概念:经济上行周期无熊市,但不必然走牛市;经济下行周期多熊市,但不必然无牛市。

从上图可以看出,2006、2009、2016、2020这些年份股市的上涨与经济上行基本是同频共振的。但2014--2015的大牛市与经济上行无关,当时经济是下行的,那轮牛市完全是杠杆资金推动起来的。常态之中总是会存在例外,这就是哲学中的普遍性与特殊性的关系。不能因为有特殊情况出现,就否定普遍的规律性。

2008、2010--2012、2015.6--2016.2、2018、2022这些年份经济下行与股市调整基本上同步共振的。

经济上行周期中,上市公司盈利增长,市场信心充足,资金面宽裕,股市更容易走好,是比较好的投资周期。

经济下行周期中,上市公司盈利下滑,市场信心不足,资金面偏紧,股市大部分情况下走势不佳,是休养生息的阶段。

二、货币周期与牛熊周期

牛市是资金推动起来的,没有足够的流动性就不会有大牛市的产生。每轮牛市基本上都伴随着降准降息、热钱流入、基金大量发行、储蓄转移等,向市场不断注入增量资金。

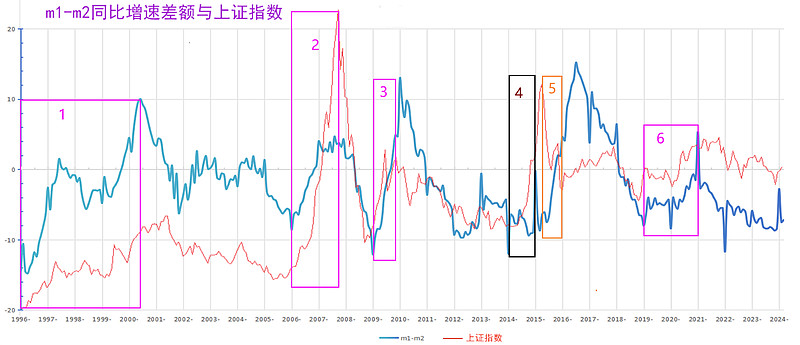

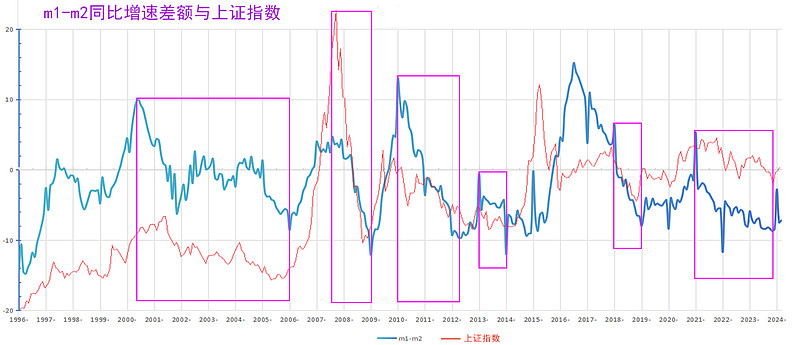

通过M1与M2的差额,我们可以更清楚的看明白资金面与股市牛熊的关系。

M1-狭义货币量,有着更好的流动性,与房市、股市关系密切,与经济活跃度高度相关,常常被视为经济的先行指标。

M2-广义货币量,反映货币供应量,是通胀的先行指标。

M1与M2的增速差额,反映资金动向:当差额增大时,说明有大量定期存款转化为流动资金,用来消费、投资;当差额缩小时,说明有大量流动资金转化为定期存款,那么用来消费、投资的资金就减少了。

我们看A股30多年的历史走势,上图中1、2、3、6方框中的牛市行情都伴随着M1与M2差额的增大,说明流动性支撑对行情直到了巨大的推动作用。

但是,2013.6--2015.6的疯牛行情中,M1与M2差额并没有明显的增大,却为什么产生了大牛行情呢?这就是具体情况具体分析了。

2013--2015的疯牛行情并不是传统意义上的牛市,是杠杆资金驱动起来的。大家还记不记得,当时到处是,很多人,这些资金弄出来后直接转投到股市了,没有转化为M1,所以没有体现出流动性的猛烈增长。

我们再看2015.6--2016.2期间股市暴跌,但M1与M2的差额急剧增长,流动性特别充足,按说股市应该大涨啊?这又作何解呢?

很好理解呀!股市暴跌,行情不好,大量人止盈离场或被迫割肉,释放出的巨额资金没有转为定期存款,于是就变成了M1。2016.8之后,M1及M1与M2的差额就开始持续下滑,直到2019.1才见底。

上图中的熊市周期及大调整阶段,都伴随着M1与M2差额的明显缩小,流通中的资金越来越少,股市不就得调整嘛?

写到这里,这一小节其实可以结束了,咱们再多讲一点吧。细心的朋友还会发现一个很有意思的现象:股市见底先于流动性上行拐点的到来。

这一现象很好的解释了“市场总在绝望中见底”的规律。市场见底时,大量投资者是极度悲观的,仍在观望等待。当行情逐渐好起来后,才会有越来越多的存款转为流动资金进入股市,推动着行情向纵深发展。

透过现象看本质,我们才能得出更为靠谱的结论,投资决策才能更科学合理。任何时候都要把关注点放在市场逻辑上,而不是表现现象上。

三、行业趋势与股市趋势

上一篇中“周期先于趋势产生,趋势在周期之后形成”,这里的周期是指行业周期,趋势是指行业上行下行趋势。行业先进入周期底部,而后摆脱周期底部才形成上行趋势;反过来,行业先进入周期顶部,脱离周期顶部后才形成下行趋势。

股价趋势未必在行业周期之后形成,通常会提前于周期。因为市场有一最显著的特点是“炒预期”,总有聪明资金来打“预期差”,在行业新周期还没有形成前就开始布局或提前离场。于是就出现了,行业还没有真正触底,但股价提前触底了;行业还没有真正触顶,但股价提前触顶了。比如2022年之后的新能源汽车,业绩依然炸裂,但股价已开始跌跌不休。

股价上涨主要有两种类型:业绩驱动、题材驱动。

股价长期上涨一定是业绩驱动,短期暴涨基本上都是题材驱动。业绩驱动具有良好的持续性,是投资者的偏爱;题材驱动基本上都是短命的暴涨行情,是投机者的偏爱,但炒作结束就会尘归尘土归土,风险巨大。

盈利模式的选择上,我个人主做业绩驱动的投资手法,少做题材驱动的投机手法。因为业绩有迹可循,可以量化,可以根据宏观经济、行业动向、市场估值等进行客观分析。题材驱动主打的是市场情绪,而市场情绪虽然可以感知,却很难量化,能不能做好主要依赖主观经验,还带有一定运气成分。因此,业绩驱动型的投资手法要远比题材驱动型的投机手法更容易成功。

如果不擅长个股基本面分析,完全可以做行业投资,有大量行业指数ETF及关联基金可供选择,分析行业要远比分析个股容易得多。

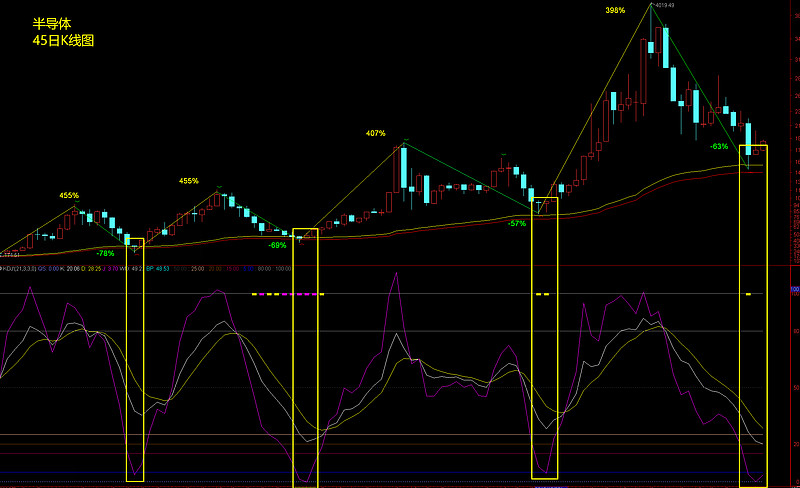

比如半导体,每当板块指数跌到红黄线的估值底,KDJ的J值到5以下,对应的都是大底部区,再结合行业处于去库存周期的末段,行业下行周期也进入了尾声,这不就是中长线机会么?

四、顺应周期还是顺应趋势

顺应周期还是顺应趋势没有标准答案,二者是紧密联系的,相辅相成的,不是割裂的,也不是对立的,适合自己的才是最好的。

正如前面所分析的:行业周期先于行业趋势,股价趋势先于行业趋势。运用到投资决策中,是选择在行业周期底部左侧入场布局,还是等股价趋势、行业趋势彻底明朗后右侧入场布局,在于个人投资习惯与交易习惯,没有绝对的优劣之分。

机构投资者喜欢打先手,通常选择在行业周期底部入场布局,在行业尚未进入顶部、但增速不能支撑估值时提前离场。

大众投资者多是选择打后手,通常在行业进入上行周期,行业趋势、股价趋势形成之后才入场,而这个时候往往行情已经涨了很多。主要是因为大众投资者缺乏专业投资素养,缺乏洞察先机的眼光,缺乏独立思维、逆向思维的能力,投资决策更多是一种从众行为,受市场氛围影响甚大。

前一篇文章评论区中一位朋友提到:大周期中顺应趋势。这一观点提的很好,在大周期中与大趋势对抗无疑是非常愚蠢的。

看一看房住不炒之后的地产,这种大周期、趋势主导下的下跌实在太丝滑。

周期与趋势是事物的一体两面,周期促成趋势形成,趋势体现周期运行状况。

在投资布局时,我重点考察周期有没有触底,而不是等趋势形成后再入场,这是逆向思维、提前布局,比如我中线配置的医疗、恒生科技、中证数据等就是逆向投资手法。

在获利了结时,我重点考察股价趋势上行动能有没有衰竭,而不是等行业趋势转折向下再离场,这同样是逆向思维。离场早一点或许会少赚些,但能保住大部分收益。如果总想着做最后一个离场的人,总想着赚尽一波行情的最后一公里上涨,搞不好就是鸡飞蛋打。

人总是会贪心不足,这一心理在牛市大顶非常致命。当你赚翻倍的时候没有走,想着再多赚20%就清仓,可它只涨了一点点就大跌,当翻倍利润只剩下70%多时,就会非常不甘心,就会在心里盘算着:翻倍时都没走,现在走实在太不爽了,等反弹了再走吧。当你有了这种想法时,越跌就越不甘心走,搞不好等来等去等到最后亏本离场。因为牛市一旦见顶,杀跌会非常迅猛,你等待的反弹可能会迟迟不出现,迎来的反而是连续的大跌,稍一迟疑就错过了好卖点。

对于投资和交易,大家有什么想法与方法,欢迎一起讨论交流哦!

最后还请友友们顺手点个赞,给个鼓励支持,万分感谢!

以上内容仅为个人观点,不具任何指导意义。提及个股基金仅为记录市场观点和实盘操作过程,为日后创作积累素材,不做任何推荐。