【注:本文由小雅采写,最早刊发于2017年12月8日,所有统计数据截止日期都是2017年11月。

目前,朱少醒管理富国天惠的时间刚刚超过15年,累计收益率高达19.51倍。

本文并不提供最新的市场观点,旨在给基民提供了解基金经理朱少醒的方法论和底层投资逻辑。

朱博士说,方法论并没有发生大的变化,供希望了解朱博士的童鞋们参考。】

颜值爆表、业绩爆表、低调到尘埃里的基金经理朱少醒,近日接受“小雅”独家访谈时说:“如果有1000万,放在三年以上,都应该投权益资产,其他资产没法跟权益资产匹配,不是一个量级的。”

44岁的朱少醒现任富国基金分管投研的副总、富国天惠基金经理,在他17年从业生涯中,极少对外公开交流。这一次,他说得极为坦诚,据说是“把10年的话都说掉了”。

他谈的话题包括:什么是股市“肥沃的土壤”、对于最赚钱股票茅台重仓和不够重仓的原因;自己在个股吃过的亏和收到的教训,以及关于买点和卖点的思考。

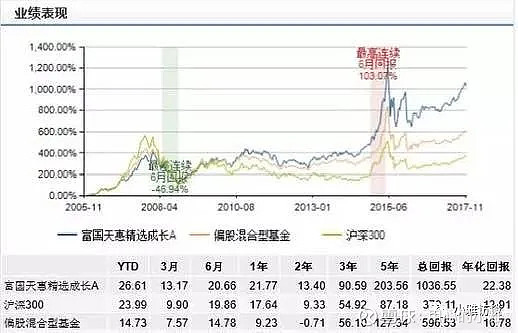

朱少醒的业绩有多好?先用数据说话,如图:

(据根据wind统计,截至2017年11月30日)

1,11只超过10倍收益的公募基金中,他参与过两只——富国天益和富国天惠;

2,富国天惠连续12年年化回报超过22%,远远跑赢通胀和印钞票的速度。

过去10年,广义货币增速M2的年化涨幅是16.8%。

不算房地产投资杠杆的话,可能也跑赢了房价,任大炮不是说了嘛,房价是10年10倍。

在中国,有公开业绩的,只此一个。

3,这11只公募基金里,他是管产品时间最长的基金经理,超过12年;

4,最最重要的是,富国天惠是其中唯一没有换过基金经理的基金。

其他几只榜单上的基金,也就更多来自前几任的贡献。

比如,华夏大盘精选,王亚伟是他的灵魂人物;

兴全趋势投资,王晓明功不可没。

只有富国天惠,它的每分钱,都是朱少醒赚的。

然而,朱少醒从来没有出现在公募基金榜单上。

他奉行滚雪球式的均衡投资,持股集中度(前十大重仓股占基金资产的比重)不高,行业或板块分布相对均匀。

所以,牛市里不疯狂也不落寞;多年结构性熊市不算差,除了最让他反省的2008年大熊市。

尽管单年度业绩很难出挑,但这个行业比的是时间和耐力。常年跑下来,他跑在了所有基金经理前面。

朱少醒所在的富国基金是一家风格特别鲜明的基金公司,市场上只要说到贵州茅台、苏宁电器、石基信息这些个股,都必然提到这家公司。

朱少醒2000年6月加盟富国基金,他对于富国基金投研体系的理解,对于投资的理解,是一堂异常精彩的课程。

以下是小雅与朱少醒的对话。

如果家人有1000万现金,建议买啥?

1,小雅:连续12年年化22%,你打算做多少年这么高的收益?

朱少醒:收益都是结果,现在也不能说以后怎么着。但是干这么久,内心肯定想延续的时间尽可能长一点,尽可能在比较长时间(收益)都还能凑合。

2,小雅:有没有算过,你的持有人有多少是赚钱的。

朱少醒:跟别的公司、别的基金差不多,赚钱比例一大半,还有一小半是不赚钱的,但是赚大钱的比例不高,需要一直拿着。

所有公募都不可避免要面对的是,散户天生就容易在市场最热的时候进入的,我们不太可能改变这种特性。

我们能改变的就是,第一,高点的时候,做事情更有节制,更多控制自己的欲望。我的基金第一次上规模是在2007年,从6亿干到96亿。那时候我唯一能干的事情,是主动把规模控制在100亿以内。

第二,假如他非要这个点进入权益类产品,我们尽可能经过一个完整周期以后表现最好。2007年进来好多钱,2008年肯定套了,但我在2009创新高了,这是我们作为公募管理人尽力做的事情。

3,小雅:如果是你的家人,有1000万的现金准备投资,现在你会给一个什么样的投资意见?

朱少醒:我们不能买股票,如果你放在三年以上的时间维度,都应该投权益资产,三年以下就比较难说了。

(放到10年上),毫无疑问是权益资产,可以更集中到那种更长期优质的资产,你觉得置信度最好的公司,跟着公司一起慢慢变富。其他资产没有办法跟权益资产匹配,不是一个量级的。

4,小雅:房产呢?

朱少醒:我对房地产的投资价值不确定。

有可能房价还能涨,但是作为房产投资者,可能你挣不到钱。因为如果未来政策限制房产的流动性,会导致你买的资产收益率显著折价。这个事情发生的概率挺高的,房地产投资的不确定性挺大的。

12年来最赚钱、拿的最久的股票

5,小雅:你赚的是哪部分的钱?

朱少醒:我属于自下而上的选股型选手,先个股选择,再做配置,基本上是放弃择时的。

6,小雅:你这12年来最赚钱的股票是什么?

朱少醒:我平时不怎么看那个东西。

不知道你有没有看过一书上的说法,小孩画画通常有两种完全不同的状态:有的小孩边画边撕,画完就撕;还有的小孩画好了,稍好一些好的保存在那边。可能到最后,所有的画里,画的更好的是前者。

投资和这个有点类似。我可能对过去的“亮点”不是特别在意,更多是看过程和未来,我享受过程,在这个过程中,反而有些教训,我会记得更清楚。

从逻辑上看,最赚钱的应该是拿得最久的股票,估计茅台是赚钱比较多的,因为我一开始就拿着它,拿了8、9年,现在也还是重仓。

7,小雅:有段时间,你们拿茅台成了一个笑话。

朱少醒:投资市场上,本身就不断的犯错。犯错了就很容易被人家笑,即使你没有犯错,也会被人笑。

这个行当本来就是被公开评价的,你要有自己内心的评价体系,否则,很容易焦虑,被大量东西左右。

我们有些新基金经理,上来就迫不及待去看各种基金评论,我说你看一个礼拜,新鲜一下以后就把它忘掉,这都是噪音,对你们没有意义。

8,小雅:你们最早怎么看到的茅台?

朱少醒:陈总(富国基金总经理陈戈)比我更早,他在当研究员的时候就到处向人推荐茅台。我无论在天益还是管天惠,从基金接手到建仓,基本上都重仓茅台,而且是很重的重仓。

这一波很多基金经理在茅台上挣到了钱,但真正赚大钱的是少数,要么仓位不够重,要么持有不够长。

所以,投资很重要的一点,除了选好股票,做出正确的决策外,非常重要的是,要在这个正确决策上赚足够多的钱,这个更重要。长远来看,其实挣大钱的投资,不需要很多股票。

9,小雅:但你的持股集中度不算高,一直在50%上下。

朱少醒:对,可能跟我的背景有关,我学金融工程的,接受组合投资的培训更早于个股选择的培训。

虽然我是自下而上做投资,但我从来不在某个行业或者风格、主题上做极端的仓位。这么长时间,我很难进市场前几位,因为你做了组合均衡化,就不可能有极端的业绩。

要做极端业绩,一定要在某些赌点,或者在某些地方做极致的包容。要么,某个行业一下子搞几十个点,要么,前十大重仓股每个是十个点,我是回避这些行为的。

10,小雅:你既然选择均衡,为什么敢这么重仓茅台?

朱少醒:即使在我们最看好茅台的时候,纯板块暴露也不是那么极端,重仓股也是分在好多板块里。

纯粹做自下而上管理的,不用考虑均衡。我相当于在自下而上选股上面,加了一层组合管理的风控框架,做了一些修正。

投资里面最核心的就是取得阿尔法,均衡其实是解释另外一件事情,就是阿尔法的质量。

11,小雅:茅台有些阶段也没有进入你的前十大重仓股。

朱少醒:对,今年上半年其实五粮液持仓比茅台多,这一波茅台重新起来的时候,我们重仓买进的稍微有点晚。

其实我是2014年的时候关注到的,但是说来惭愧,我们去调研的程度不够,面还不够广。

我们也在检讨,我在内部反思的时候说,一个也是做深度价值投资的同行,早期给经销商打了500多通电话,但我们可能就挑了像样的经销商打了7、8个。当时,我们得到的结论还不支撑大举重仓茅台。

但其实在去年,茅台的超额收益已经非常清晰,我们一直都有茅台,那时候买的不是特别多。等到这波茅台估值上涨,回过头来看,其实心里最爱的还是那一个。

12,小雅:是不是说竞争优势明显,估值有时候也没那么重要?

朱少醒:放长了看,我们永远是低估阿尔法的力量的。

理论上,优秀公司跟不那么优秀公司之间的差异,是可以衡量的。但在一般投资里面,比较容易忽略这种长线力量,大家更多的关注是短期。

13,小雅:三季报显示,你又加仓茅台了,但这个价格其实大家也有些担心。

朱少醒:我只是把白酒的配置调了一下,茅台买的多一点,白酒的总体配置没怎么增加。

放在长远的配置角度,我想一直拿着的,更倾向于茅台。

14,小雅:也许一年后你发现,这个调整可能并不合算。

朱少醒:永远有这种情况,这种情况不是说万一,或许它经常发生,投资就是一个充满错误的过程。

清楚自己在干什么,暴露在哪里

15,小雅:你怎么看那些极致风格的投资者?

朱少醒:我对各种风格的接受程度是很开放的,关键是你要知道你在干什么,你做了这个行为,就要接受这个变动所带的结果。

所以你要清楚,自己在干什么,是暴露在哪里?你是暴露在20个不同行业的股票上,还是这20个股票都是在同一个板块上,这是截然不一样的。我们公司总的来说,整体对风格的暴露不是很大。

16,小雅:其实你们公司也有这样风格的基金经理。

朱少醒:有,我完全能接受。不光接受,我可能鼓励、赞成。

无论是深度价值还是积极成长,这些都是大策略,能容下很多资金和很多优秀基金经理施展。

核心问题是,你要在你的风格策略里做到最顶尖的,放在一个比较长的周期,比如三年以上的纬度,你一定要是同类里最优秀的那一小撮。

17,小雅:你一般会招什么样的人?

朱少醒:研究员首先是品性要求,好的研究员还要独立思考、开放的心态,有很强的好奇心,做事有很强的韧性。智商在这个行业内从来不是瓶颈,做事情的坚韧度和毅力很重要。

我在投研团队里面强调的是极致的透明,极致的理性。这个是达里奥的原则,我非常推崇他的观点,乔布斯跟他说的类似,跟聪明人在一起,最大的好处,就是不用顾虑大家的自尊心。

做了这么多年,我发现,其实好多公司包括好多非常资深的投资人,其实都没有过这一关,做到对自己的内心极致诚实。尤其是去公司调研的时候,你会发现做到这一点还挺困难的。

我希望我们能走得更远,这个东西能在同事们的血液里面,不需要刻意去思考,大家都形成这种习惯。

关于买点:不要用交易代替判断

18,小雅:一个好的公司,它的买点应该是什么时候?

朱少醒:管大资金的公司,你觉得它符合你的条件,第一件时间就得买,当然,肯定是估值比较合理的情况,或者你觉得有点难受也可以。

核心问题是,定性判断比其它更重要。首先你要定性它是不是一个优质资产。

好多公司其实我也花了很多时间才越买越重。一是把公司图象描绘清楚,对它的经营管理有深刻理解其需要时间。二是买入仓位比较重的时候,对你工作的强度和难度是很有挑战的,你需要花很长时间才能做成。

当然,我们现在有好多经验积累,可以把时间缩短一点,本质上是需要时间。

19,小雅:三季度加仓茅台的时候,你觉得难受吗?

朱少醒:如果把决策放在一个比较发散的思考过程中,你会觉得很纠结,但如果你把它放在自己的思维框架里,比较程序化思考的时候,不会那么纠结。打个不恰当的比喻,量化投资者从来都不会纠结,因为他就是非常机械的模型。

投资做的长了以后,其实你脑子里也是一些思维框架和思维过程,他只是没有转化成比较机械的程序而已。有自己的判断,其实做起来不是那么难。

20,小雅:有些人看好茅台,嫌它太贵了,又怕他一直不跌,就先买一半,等跌下来再买,可能很长时间买不足他想要的量。

朱少醒:我不是特别倾向用交易来代替判断,判断就是判断,交易就是交易。

好多基金经理、尤其是新的基金经理,有时候思考的时候会偷懒,比如想问题时,七八成的置信度,后面通过不断交易或者其它动作,去控制思维。

我倾向于建议,如果你这支股票作为重仓股,前面花更多的时间去研究来提高置信度,花大量的时间反复调研、反复争论把置信度从五、六十提升到七、八十甚至更高,然后再花10秒钟时间去下个单,这是我们内部推崇的做事方法、也是我自己比较习惯的作风。

(富国天惠2017年三季报重仓股)

关于卖点:不可控的错误和可控的错误

21,小雅:你怎么判断卖点?

朱少醒:成长类投资的卖点,其实是带有艺术成分的,比较难量化、难有明确规则。

我自己的做法是,第一,不断去review原来的投资框架,买入之后,逻辑有没有发生变化。

然后是,估值有没有达到你的判断,对于成长公司来讲,这方面的权重要稍微低一些,因为犯错概率也是挺高的。

还有就是,在仓位有限的情况下,你有没有更好的标的来替代原来品种。

当然,你真正花很长时间选出来的重仓股,可能前面两个原因才是主要的。

22,小雅:用这些标准看,家化的确是个错误,你买入的逻辑都已经不在了。

朱少醒:这个是显著属于犯错误的,但还有些是说不上明显犯错、数据上证明卖得失败的。

举个例子,2013年,我们买东方财富网的逻辑,是奔着这公司未来几年里面能在市场回暖的时候,能够有20亿的中枢利润,对应400亿到500亿的市值,后面市场很快兑现了,所以没有等那么长时间。

它一直涨到了1600多亿,但其实后面500亿到1600多亿市值已经不在我们的框架里了,我买的最多的时候,市值很小,我花了很多时间做研究和判断,但可能没有后面人家接过去、大搞互联网金融概念几个月挣的钱多,这不是我可控的。

重新来一次,我顶多再多忍一会,等它多涨一会,但我肯定忍不到1600亿市值。所以,有些东西不是可控的,回头来看,当时应该交易感觉更好一点,但不在我的能力范围里

其实,如果你挣它从900亿涨到1500亿,除了2015年的行情,别的年度你没有办法去预见它会发生,也就是说可复制性还是比较低的。

困难永远不在交易层面,而在研究层面

23,小雅:有没有买入或卖出哪一个股票,让你觉得非常困难。

朱少醒:困难永远不是在交易层面的,而是在研究层面的。你觉得很困难,说明你对这个事情很难下判断,你还找不到合适的途径来寻找解决方案。

投资里面有好多的问题,其实是没有标准答案的,你可以尝试各种途径去寻找答案。

但是做投资的好处在于,不一定非得干这个事,这是买方投资最幸运的事情。不是每个季度你都要去做,每个决策你都必须要做,你可以挑你置信度较高的事情做就可以。

24,小雅:巴菲特面对科技股,不在自己能力范围就放弃了,今年他终于认错了,你有没有觉得哪些是自己的短板。

朱少醒:肯定有。这是我的选择,尊重自己的选择方式,你可以认为这是我的能力边界不够,我从来也没有明星情节,偶像情节,真实地没觉得自己是牛逼人物,所以就不存在。

有些钱没挣到,是怎么都不能理解,这种钱给我我也不会挣,还有一部分就是你能力不够,投资研究本来就是不断积累的过程。

家化的教训:要避免对投资公司有感情

25,小雅:你犯过最大的错误是什么?

朱少醒:2008年的时候干了90多的仓位,这肯定是很严重的错误。更严重的错误是,2008年一直扛着这个仓位,直到2008年年底直接给砍下去。

2008年上半年,大盘已经跌了不少,净值损失还是蛮小的。所以心理觉得,是我们选的个股质量好,优质的东西能够扛得住市场的波动。

加上以前有过的经历,天益第一年(2004年)刚成立的时候,指数大幅下跌,但是我们创造很好的正收益。

有时候,经历也会成为你的负担。我内心里觉得,当年市场这么大幅度的下跌,还可以通过个股来取得非常好的收益,2008年可能还是这样。

2008年下半年一路往下跌的过程,是基金经理成长特别快的时候。因为那个感觉是很难受的,真的可以跌到你吐为止。

26,小雅:当时你最多跌了多少?

朱少醒:全年排名还可以,但身处其中的时候,那种煎熬,你不知道它什么时候才落地。当时仓位还很高,公司担心出流动性风险,把我们的仓位集体限制了一下,但我还是很快就加回来了。

其实,在整个公募基金投资历史里,事先能有非常大的置信度去规避系统性风险的公募投资非常少,通常是一个时点上得意,后面在另一个时点上会吃亏。

现在回头看的答案很清晰,当时应该做(减仓),但核心问题是概率,你只有在置信度很大的时候,才能做这个事情。

第二,还是要跟能力匹配,我不是一个择时能力很强的基金经理,我的优势和强项不在那个地方。经过这么多年磨炼,这方面感觉会比以前好一些,但它依然不是我赚钱的主要方式。

另外,这也跟资金性质有关系,相对来说,公募基金的资金属性最不容忍做大幅timing(择时)。

27,小雅:你为什么没有遗憾,2015年的时候仓位那么高。

朱少醒:2015年发生的事情太快了,根本就没有办法,2008年的时候,其实有很多时间可以主动选择,你有好多时间去修正错误。

回头看,我确实不是很擅长择时。我是2004年开始管钱的,知识背景和从业经历都告诉我,可以通过优选个股来对抗风险,而且可以干得很好。这可能也是有历史路径依赖的,好像都给我强化这个观念。

2008年是真心觉得没有问题,可以通过长期持股、优选个股烫平周期。2015年的时候,如果有人想要申购基金,我会劝一劝,有点热了,这可能是进步。

当然,其实持有周期足够长也没有问题。我现在感觉就是,只要你在细分领域做得很极致,从两年的纬度来讲,都能够降低给客户带来亏损的风险。

28,小雅:关于失败教训,你的第一反应不是个股,还是仓位。

朱少醒:个股教训最深的,应该是家化。家化很早就买成重仓股了,早年的收益率也比较高。后面很清晰的看到,我原来的投资逻辑不断受到侵蚀,但我们还是心存幻想。

按照我的投资观念,卖出理由很大程度就是,原来看中的东西已经发生了很大变化,但在家化的操作上,我没有严格执行,因为我一度拿它到很高的仓位,蛮有感情的。

当初我买入家化的逻辑是,在一个千亿市场上能建立高壁垒的公司,理论上它的天花板是很高的,上升空间很大。我拿了很多年,它每年的盈利不错,买它的时点,恰好是治理改善的前后,搞股权改革。

买入这个公司,很大程度是冲着老葛(前家化总经理葛文耀)在,他不光能干,也能说,给我们上了很多品牌管理课,中国整个消费品怎样跟老外PK,这些基本上能上中欧的课程。

后来变化了,我没有完全体现自己该做的,反思下来有两点:

第一,这个世界每天都在变化,在这个过程中,好公司你要拿得住,干(买)得多。

第二,你永远能接触到非常优秀、特别有思想的高管。但时间做长了,你会发现,和公司的距离不是越近越好的,某种程度来讲,保持一定的距离,对投资反而更合适。

置信度哲学:用三年的纬度看公司

29,小雅:你一般怎么选股?

朱少醒:有的看行业,有的看产业趋势,最后就落实到个股。过程中,找到合适的人才,在肥沃土地里去布局。

第一,你发现自己的瓶颈不是信息,而是精力,所以,应该把精力配置到最应该产生那个效果的地方。要有合适的人一起做事。

第二,我们会在一些比较肥沃的土壤里面,进行战略配置。在这些领域的人力,我从来不制约,唯一制约的就是要价值观相同,手艺活过硬的人才。

30,小雅:肥沃的土地一般会在什么地方?

朱少醒:其实还是那些东西,比如说大消费,高端制造,TMT这些领域,你能看到很大的空间。

这些领域不光我们要配研究员,以后还要逐步一些行业基金、专业基金。这个领域本身就能养活优秀基金经理和团队,我希望我们研究员也会慢慢朝行业投资专家发展,类似于capital的发展方式。

基本上除了管基金外,我唯一愿意花时间的是投研体系建设。这决定我只是个能打的游击队员还是能指挥集团军作战,这完全是两个概念。

31,小雅:“肥沃的土壤”过去是这几个行业,往后看十年,还是这些行业吗?

朱少醒:放在3、5年的纬度,我有很大置信度还是这些行业。

32,小雅:为什么只看3年、5年,而不是拉长看10年?

朱少醒:这可能跟我信奉的置信度哲学有关系,这个世界具有一定程度的不可知性,我目力能及的东西就是这样,我会尝试看得更广,但我们做判断,从三年纬度来判断置信度,相对来说,置信度更高一点。

放到5年以上看未来,你可以尝试着把整个背景描述出来,但要预测这个事情,其实它的置信度会大幅下跌。

33,小雅:为什么往前看3到5年,还是这些行业?

朱少醒:你可以看中国整个经济发展阶段,比如说制造业,你会发现,这几年中国制造业只要够到哪个层级,基本上这个层级的竞争对手就被碾压了。

我们很早买三一重工,当时一个非常关键的决定因素是,它有没有可能在全球挖掘机市场里插上一脚。结果后来发现,一旦他插入,站住脚以后寸草不生,直接把韩国的同业竞争者给灭了。

其实韩国日本是很悲摧的,一旦中国产业升级后往外够,够着的部分就寸草不生,它们就默默把市场份额让出来。在这种大的背景下,你能够找到符合这个趋势的公司,就在这些行业里。

这几年,大家都担心大的经济背景没那么好,其实从整个国家、整个经济来讲,不可能每年都是蜜月,大多数都是正常的日子。从正常过日子来讲,优秀的公司过得都是挺好的。

只要温度足够,经济生态就会繁殖,这个繁殖过程就是投资寻找阿尔法的过程,这是非常清晰的演变。

我们的挑战更多是来自于对这些东西的洞察力、理解力,还有就是对产业趋势的观念,一定要看得更远、看得更早。

最好的回报就是超预期

34,小雅:制造业是比较大的一个概念,有没有更具体的子行业,可能在未来三年碾压全世界?

朱少醒:今年市场表现最好的,像一些电子产业链,说是高端制造业,其实没有多高端,核心是符合我刚才讲的背景,整个产业链被中国主导,然后完成碾压的过程,里面释放出巨大的机会。

从小接头开始,慢慢到元器件,这里面最具竞争力的应该是天线、光学器件、声学器件,技术含量最大,一步步突破,往后看整个产业链全是。就像早年的液晶面板一样,扫一圈以后全是我们的产业链。

35,小雅:格力和美的已经碾压全球了,碾压过后还有机会吗,空间有多大?

朱少醒:白电的空间比我们原来估计的还要更乐观一点,我们投了那么多年格力,一直从增速去平推算它的天花板,但天花板一直在往上移。

后来,我们也发现了中间的偏差,因为我们只推算了可比的行业空间,但它的渗透率其实一直是在上移的,导致天花板比我们预期的更大。

这种公司其实不完全依赖于行业逻辑。优秀的成长股给你最好的回报就是,他在经营业务上经常超越预期。

早年我们重仓苏宁的时候,我们反复模型出来的预期,最后都比真正报出来的要低。并不是他们调控,确实因为在它的行业,在它的时代,它给你最好的回报就是超预期。

对银行股、保险股的“另类”看法

36,小雅:“肥沃土地”没听你提到银行股。一个增长的经济体,银行是伴随成长的?

朱少醒:我个人理解,不能把银行作为一个板块机会,银行已经进入分化的阶段,可能真正从这一两年开始,银行会有差异出来。

因为经济总量的增长越来越趋缓,很多成长来自于个体发展。投资的本质,跟经济结构变化有关。

美国这一波大牛市里,真正表现好的公司,比如苹果、谷歌,是不需要钱的,其实都跟银行没有关系。

未来,新兴产业都不是以资产挣钱,而是用智力挣钱。智力挣钱的东西,其实对银行的依赖度是降低的,只有拥抱这种变化的银行,才能走出来,这是个体机会。

作为一个跟随经济增长的纯板块机会,银行不是特别激动人心的机会。

我们对银行股的判断是,这一波从0.7、0.8倍PB(市净率)到1.2倍的PB的可预见性是很高的。

37,小雅:你觉得保险行业的基因怎么样?

朱少醒:保险比银行的消费属性更强,能够反映出更多管理差异。有些公司的驱动因素来自自身,有些可能是行业属性更重要一些。今年是保险行业个股差异最大的一次,往年都没这么大。

保险板块我一般都是配置型的。它以往的逻辑缺陷是,强调PB、EV(内含价值)的增长,很大程度是通过价值底线来体现的,就是在价值底的时候,它不会有太大风险,你去赚估值波动的钱。

但其实在过往它特别有资本渴求,所以找价值底的时候,大家也是一种心理安慰,它实际上不是真正托底的。

今年开始,这种情况发生了改变,这可能也是今年保险表现比往年更好的一个原因。

喜欢纯粹专注把事情做到极致的人

38,小雅:海内外,你最欣赏的投资人是谁?

朱少醒:对我影响比较深的,是巴菲特和彼得林奇,可能我翻彼得林奇的书比巴菲特多一点,因为他可能跟我公募的行业属性方面有关。

39,小雅:彼得林奇13年的年化收益率是29%,你还得再努力一下。

朱少醒:我开过玩笑说,要是在2015年管天惠的第十个年头退休的话,可能就有30%了。当然我还真没考虑过挑个好时点全身而退,我对投资这个事情本身还蛮有兴趣。

40,小雅:你觉得人生里面最重要的事情是什么?

朱少醒:这个问题太大了,我就是体验过程,去感受过程,感知世界、感知方向。

对我来讲,投资不是什么时候是个尽头,而是在不同时间去看一下内心,是不是依然享受这个过程,喜欢这个体验,依然喜欢去学习。

41,小雅:你的价值观是什么?

朱少醒:我从来没归纳过。我觉得,做投资可能跟自己的做人方式有关,无论是我们公司的Business、还是投资,我都希望看得长远。第二,我比较喜欢能够非常纯粹专注把事情做到极致。

42,小雅:在投资上或生活上,有没有对自己影响比较大的人和事。

朱少醒:我没有偶像情结,属于比较随性的那种。自己从来也不装逼,也不太习惯看别人装逼,所以我生活里也是比较简单。

可能做事方式还是受我老爷子的影响更大,传统的中国知识分子,简单而善良。

43,小雅:对现在想要进入投资行业的年轻人有什么建议?

朱少醒:首先,得看看这是不是你最喜欢或者最想从事的事业,跟自己匹配度是最重要的,只要你足够热爱,别的问题都不是问题。

44,小雅:有时候热爱它,是因为成功给了你正反馈,会不会也是一种求证陷阱,制约了你尝试新的可能。

朱少醒:只是享受成功带来的荣耀,是跟热爱不一样的。热爱就是你甚至没有看到曙光,老是碰壁,各种怀疑的时候,你觉得我就是喜欢,还能坚持,这才算。

45,小雅:不做投资的话,你会选择做什么?

朱少醒:只能做投资,别的事情好多都干不好。