#基金公司组合初秋品鉴会# 相较于FOF,基金公司权益基金组合由于不额外收取管理费用,是市场上颇受欢迎的基金投资产品,我一直关注的基金组合有三个,分别来自三个头部权益基金公司,分别是兴全进取派选牛基、中欧股票全明星和交银带飞组合。这几个组合一直在我自选组合里,业绩也非常好,之所以一直没有买,一方面是因为自己有能力自建组合,另一个更重要的原因是它们调仓频率有点高,不太符合我“懒养”的习惯。

根据蛋卷基金数据,兴全进取派选牛基调仓平均间隔期仅为48天,交银带飞组合及中欧股票全明星稍长,也分别只有118天和134天,也就是说它们的调仓间隔期为一个半月到4个半月。我经常会这样想,如果它们选定基金成立组合后根本不调仓,就一直持仓不动到底会怎么样呢?还有,如果改变它们选定的基金的比例,把它调整成均配又会怎样?

没有现成的答案,只有自己找。周末正好有点空闲,我就动手来做这个“趣味测评”。

三个组合成立时间长短不一,我分别选择了各组合刚成立时(较远)的持仓和离今年初最近一次调仓后(较近)的持仓来作测评,两组持仓又分别选取保留原策略个券比例和个券改为均配两种方式,测评结果如下。

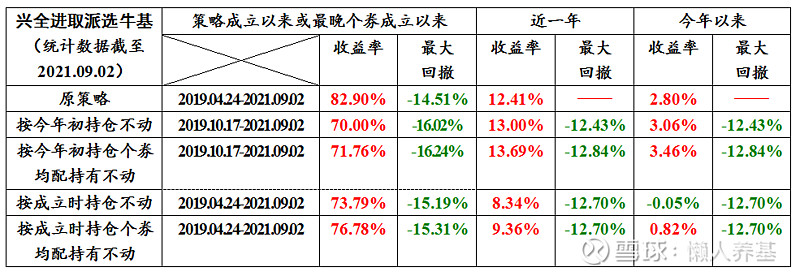

一、兴全进取派选牛基

兴全进取派选牛基成立于2019年4月24日,是三个组合中成立时间最晚的。我分别选取了2019年4月24日和2020年12月24日的持仓(都是9只基金),按保留原始比例和各基金均配作了回测。回测结果与原策略的比较见下表。

值得注意的是,兴全一上来就把该公司有代表性的基金都用上了,包括谢治宇、董承非、乔迁、陈宇、董理、季文华、王品各自管理的主动基金,还有申庆管理的沪深300指数增强、虞淼管理的兴全可转债。而2020年8月17日调入了任相栋的兴全合泰,并一直持有至今。

从表中可以看出,由于兴全进取派选牛基配置单个基金的权重较为均衡,最高也就15%左右,保留原始比例(5-15%)和将基金比例均分(11%)对近远期收益率和最大回撤影响轻微,几乎可以忽略不计。

而成立两年多来14次调仓带来的超额收益为(82.90%-76.78%)=6.12%,长短期均有超额,年化大约2.5%左右。分析原因主要是原策略在2020年初调出了兴全可转债约10%左右的份额,而兴全可转债在2020年收益率仅19.45%,相较兴全其它偏股基金平均至少有30%左右的差额,如果剔除这一因素,则原策略14次调仓带来的超额收益就大大减少至3%甚至更低了。

二、中欧股票全明星

中欧股票全明星成立于2017年6月2日,鉴于成立时仅选入4只基金,代表性不够,回测时我选择了当年8月31日调仓后的持仓(7只基金)进行。离今年初最近的调仓时间是2020年12月24日,我选择了这次调仓后的持仓(9只基金)来作另一次测评。

我分别按保留持仓基金原始比例和比例改为均分作了回测,并与原策略进行了比较。结果见下表。(基金C份额如果成立时间不够久的,回测时自动用A份额替代,不影响回测效果)

1、成立时持仓基金保持原始比例(单一基金权重5-30%)相较持仓基金比例均分(单一基金权重14%)在长短期收益率上有显著的的超越。一定程度上说明当时的团队选基能力不错。

而今年初持仓基金保持原始比例(基金单权重5-15%)与持仓基金均配(各占11%)在长短期收益率和最大回撤方面大体相当,差别不大。

2、如果成立以来持仓不动,相较原策略11次调仓,长短期收益率都有至少30%以上的超越,也就是说,调仓导致长短期收益率损耗明显:成立以来收益率只及不调仓的70%左右,近三年为75%,近一年和今年以来分别是36.25%和39.46%。

如果用今年初持仓代替成立时持仓作回测,不调仓的收益率也显著超越了调仓后的收益率,成立以来、近三年、近一年和今年以来不调仓的收益率是调仓收益率的120.35%、116.95%、127.30%和96.05%,仅今年以来8个多月调仓收益率胜出。

3、原策略成立以来的最大回撤相较持仓不动没有看到明显的优化。

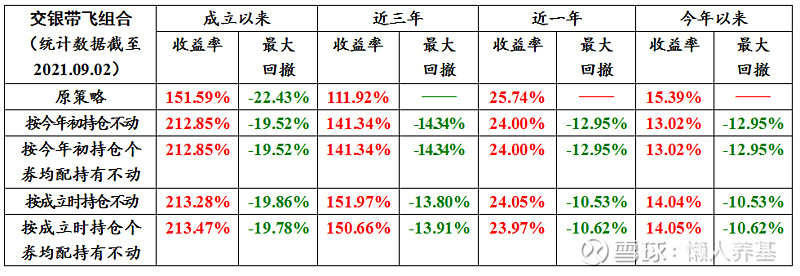

三、交银带飞组合

交银带飞组合成立于2016年6月1日,在三个组合中成立时间最早。我选取2016年6月1日和2020年1月2日的持仓(都是3只基金),按保留原始持仓基金比例和比例均分作了回测,并与原策略作了对比。需要说明的是,后一个持仓数据按理应该选择离今年初最近的2020年10月8日的持仓的,但该时点有持仓成分基金成立时间不够长的,不利于回测,故最终选择了2020年1月2日的持仓数据。结果见下表。

与兴全和中欧选取7-9只基金构成组合不同,交银带飞组合只用3-4只基金构建组合,而在总共17期持仓方案中,又有14期只用3只基金,而且除了成立最初的几期,都用的是各成分基金等权重配置的方法。最初成立时的三只基金占比分别是35%、35%、30%,与等权重在收益率和最大回撤方面基本一致。今年初的持仓基金直接就是等权重配置。

表内数据显示,持仓不动的收益率除了近一年的数据与原策略基本持平外,近三年和成立以来(五年多)的收益率显著优于原策略。成立时持仓不动近三年和成立以来的收益率分别是原策略的140.70%和135.78%,可见调仓16次带来了显著的负收益。

按今年初持仓作回测同样得出了不调仓显著优于调仓的结论。

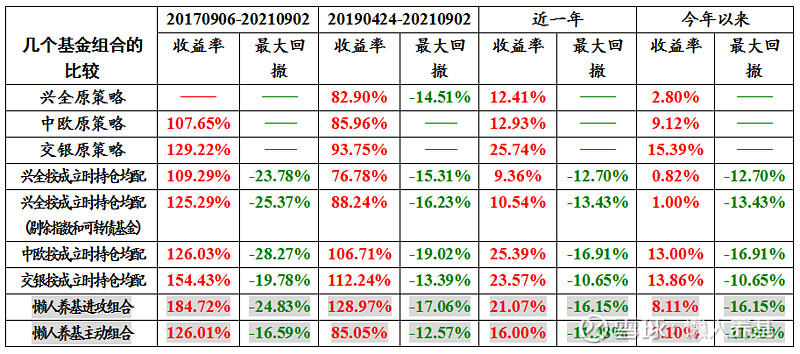

四、三个组合的简单比较

由于成立时间长短不一,原策略只能选取成立时间最短的兴全进取派选牛基所属时段进行比较;回测则要综合考虑组合成立时间长短和成分基金成立时间长短两个因素。结果见下表。

结论好像显而易见,从业绩回报来看,尽管基金公司不同,但在一个基金公司中选3只最好的基金,优于选7只最好的基金,选7只最好的基金又优于选9只最好的基金。无论调不调仓都遵循这个规律。

交银带飞组合业绩优于中欧股票全明星,中欧股票全明星优于兴全进取派选牛基,但超越幅度都不大。而且兴全今年由于总体上追求“回报与估值的匹配”较少参与热门主题,所以大部分基金业绩不佳;如果今年的业绩与其它两家大体相当,则三个组合的业绩可能就在伯仲之间,难分输赢。

五、频繁调仓可能带来负收益,并不意味着基金组合不能投资

前面三个组合的测评表明,两个基金组合频繁调仓带来显著负收益,一个基金组合虽然调仓带来了正收益,但正收益并不显著。

问题来了:这三个基金组合还能投资吗?

答案显而易见:当然可以投资。

理由1、三个组合自成立以来的收益实际上是非常好的,交银带飞组合成立5年多来年化收益率18.77%,中欧股票全明星成立4年多来年化收益率20.83%,兴全进取派选牛基成立2年多年化收益率28.68%,业绩堪称优秀。这是投资它们最重要也是最站得住脚的理由。

理由2、基金组合不是FOF,更不是基金投顾,调仓并不是强制的;购买了一个基金组合,你可以选择跟随调仓,也可以选择不跟随调仓。也就是说,调仓带来的负面效应完全可以通过不跟随调仓来规避。

理由3、我们在投资中总是会想做点什么来跟随趋势,试图战胜市场,但往往是徒劳的,专业机构也不例外。而如果什么都不做,心里又不踏实,也许投资就坚持不下去。如果说牺牲一定的收益率可以换取我们能够坚持投资,那么这个牺牲就是值得的。毕竟更高的收益率都是后视镜才看得到的。

理由4、投资是一门充满遗憾的艺术,投资决策永远没有最优解。如果用次优方案赚到钱,而追求最优方案却赚不到钱,那么前者肯定更可取。

六、投资基金的一个新思路

基金公司的专业人员挑选出自己公司的基金,一般来说都是比较靠谱的,前面三个基金组合自成立以来业绩优秀就是最好的证明。但除了直接购买基金组合,还可以有一种优化方案。

1、在每个基金组合中选择权重最大、历次调仓出现频率最高的2-3只基金。三个基金组合可以挑选出6-9只基金,我认为这可以算是做到优中选优了。

2、如果自己有能力做主动基金分析,可以把投资风格极其接近的基金只保留一只,剔除的基金再从原基金组合中选择次优的基金替代。如果没有能力做主动基金分析,则无脑接受这6-9只基金,等权重建立一个基金组合。

3、以组合的方式长期持有。除非发生基金经理变更,否则不做任何调仓。

【球友@仓呀加措 动作很快选了如下标的![]()

![]()

![]() :

:

兴全-趋势 合润 中欧-行业 时代 交银-新动力 制造

等权重配置。

组合回测结果:

1) 20170906-20210902 161% -24%(跑赢3个单独组合30%-50%)。

2) 20190424-20210902 117% -18%(跑赢3个单独组合23%-35%,最大回撤跑输兴全3.5%)。

3) 今年 6.4% -17% ,跑输交银9%, 跑输中欧2.7% ,跑赢兴全3.6%。

后视镜看,长时间维度该方法收益还不错】

#雪球星计划公募达人# #今日话题# @蛋卷基金 @今日话题

$兴全进取派选牛基(CSI1046)$ $中欧股票全明星(CSI1066)$ $交银带飞组合(CSI1069)$

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

本文由公众号 懒人养基 发布,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。

往期精华回顾

《优选二级债基,可以构建长期收益率超越沪深300的债基组合》

原创不易,如果您觉得对您有用,请顺手点个赞和在看。赠人玫瑰,手留余香。