在巴菲特(Warren Buffett )2013年年报第107页至108页,他提及内在价值的意义,内容如下:

现在,我们来关注一下我之前提到的一个术语,因为你可能将会在未来的年报中反覆看到。

内在价值是一个非常重要的概念,因为它对评估投资和企业之间相对的吸引力,提供了唯一合理的思考方法。内在价值可以非常简单的被定义:公司在未来剩余时间中所能够获得现金的折现值。

然而,内在价值的计算并不是这么容易。如我们的定义所示,内在价值比起精准的数字,更像是一个估计值,这个估计值会改变,当利率变化或未来现金流的修正都会造成影响。当两个人看到相同的现实情况,所得出来的内在价值也会有些微的不同,就算是我和查理・芒格(Charlie Munger)两个人所评估出来的价值也会不同,这也是为什么我们不会公布估计的内在价值的原因。我们会在年报中提供的是依据什么样的事实来计算价值。

同时,我们会定期公布公司的每股帐面价值,因为这非常容易计算,但这个数字的作用充满限制。其局限性并不是来自于我们持有的证券是以现有价格记帐的缘故。帐面价值的缺陷与我们取得控制权的公司有关,这些公司在帐面所体现的价值和实际的内在价值可能相去甚远。

帐面价值和实际的内在价值间的关系,可能偏高或偏低。例如,在1964年,我们可以声称波克夏(Berkshire Hathaway, BRK.A-US)的每股帐面价值为19.46美元,然而这个数字大大高估了我们公司的内在价值,因为公司的资源被利润不佳的纺织业拖累了。我们的纺织相关资产既没有持续经营能力,也没有等于其帐面价值的清算价值。不过,波克夏的情况完全逆转了:现在,我们的帐面价值远远低于内在价值。这是真的,因为我们控制的很多业务其价值远远高于帐面价值。

虽然帐面价值不足以反映公司的完整真实价值,但我们仍然会给你波克夏的帐面价值,因为这个数字尽管很粗略、显著低估,却能够追踪、了解波克夏内在价值的变化。换句话说,帐面价值变动的百分比可能会很贴近当年度内在价值的变化。

你可以透过观察大学教育,来洞悉帐面价值和内在价值之间的差异。思考一下,把教育成本当成“帐面价值”,如果要更精确的衡量这个成本,它应该是包含学生选择就读大学,而不是工作所放弃的预期收入。

运用此计算,我们将忽视教育的重要并非经济效益,只严格把重点放在经济价值上。首先,我们必须估计毕业生一生中的收入,并从该数字中减去他若缺乏教育的赚钱能力。我们将因此得到一个获利数字,接着必须根据利率将此数据折价估计,得出来的结果就等于教育的内在经济价值。

有一些毕业生将会发现,他们教育的帐面价值超越其内在价值,这意味着付钱受教育的人没有得到他应有的报酬。另一种情况,就是教育的内在价值会远高于其帐面价值,证明了其资金的配置是正确的。在任何情况下,很明显的是,帐面价值无法作为内在价值的衡量指标。

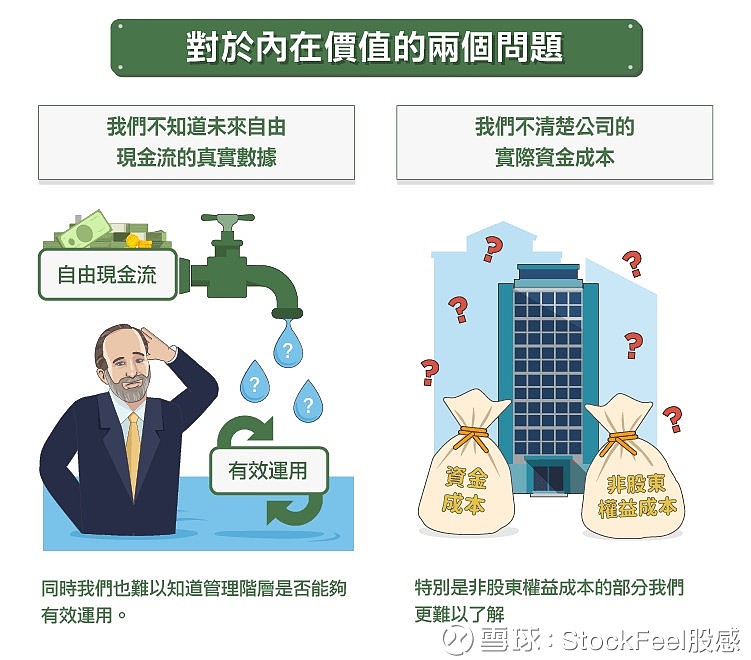

看完巴菲特的股东信,我这里有两项关于内在价值的问题。

对于一间简单的公司,我们可以试图进行总体分析比较不同的公司,但往往差异会很大。这并不容易计算。

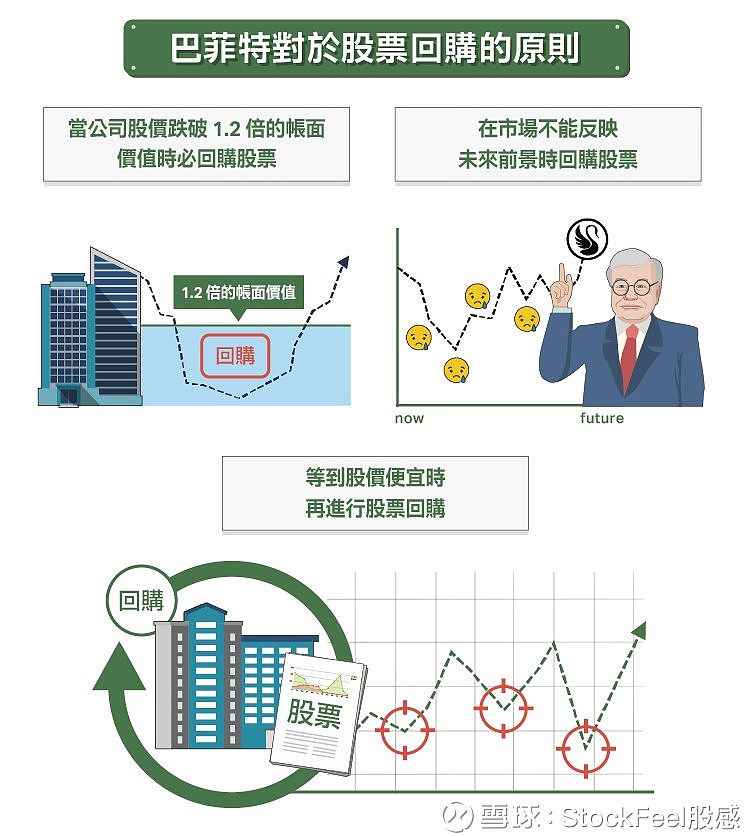

巴菲特制定了一条铁律,并坚守这个信念至今。当公司股价跌破1.2 倍的帐面价值时,他一定会回购股票,我认为这是他目前对伯克希尔最低价值的看法。

如果你是首席执行官或财务官,这提供了一种试图估算内在价值的实验性方法。根据帐面或销售额来制定一个估值指标,因为它们不会像盈余一样变动剧烈,然后以你认为代表内在价值的指标倍数来回购股票。

如果你没办法买进许多股份,你可能希望将乘数提高。如果回购股票数量过多,你可能希望将乘数降低。我忘了提醒你,这就是为什么“ 最初的指标制定应该保守一点”。

我认为巴菲特正在树立一个能明智进行股票回购的模范,让其它经营团队能够参考。主要的原则是:在恐慌期间或市场黯淡不能反映未来前景时回购股票。不要盲目的一直进行股票回购,等到股价便宜时再进行。

如果你为回购股票制定了一个门槛,例如一年只进行几次、公司现金水位永远不能太低,那么你已经制定了良好的股票回购计画。你对于自家股票的内在价值,已经有一个非常理性清楚的保守想法。

我认为让首席执行官或财务官模仿巴菲特的思维会很有帮助,并且让他们回购决策取决于帐面价值的乘数。适应需求水平、态度保守些,宁愿不要赚太多钱,也不要为自身股票付出高昂的价格。你可以选择晚一点再回购更多股票,但不能选择完全不买。

公司这么做的附带好处是,公司将会更清楚地知道其资金成本,并且能够对并购、股票回购和股票发行做出更加明智的决定。(编译/John)

《The Aleph Blog》授权转载