天天财经讯,近日,中信证券资产管理有限公司(下称中信证券资管)宣布将以通讯方式召开旗下“中信证券信远一年持有期混合型集合资产管理计划”(下称“中信证券信远一年”)份额持有人大会,会议审议事项是关于该产品的持续运作问题。

产品规模已接近清盘预警线

“中信证券信远一年”是中信证券资管在管的一只混合型集合资产管理计划,于2021年3月31日完成公募化改造,主要投资于A股及港股通范围内具有明显竞争优势且质地良好的上市公司,力争实现集合计划的长期稳健增值,基金托管人为中信银行股份有限公司。

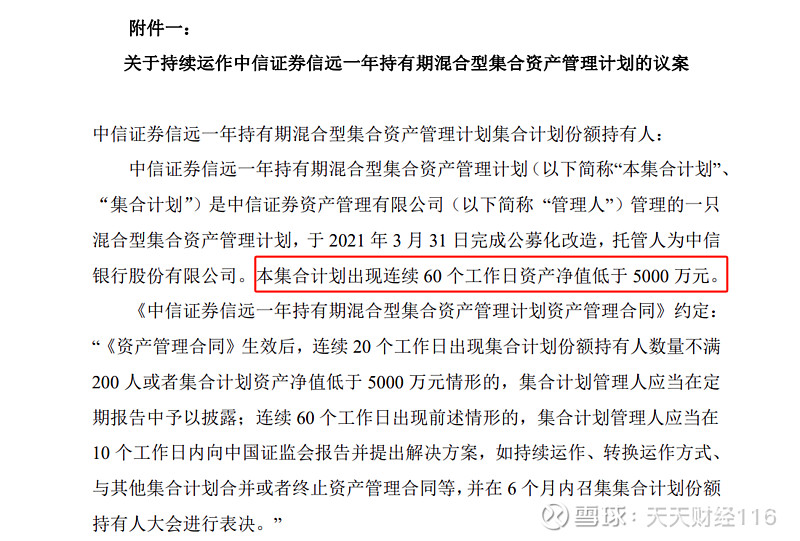

中信证券资管在前不久公布的“中信证券信远一年”份额持有人大会第二次提示性公告里提到,“本集合计划出现连续60个工作日资产净值低于5000万元。”根据相关约定,出现上述情形的,集合计划管理人(即中信证券资管)应当在10个工作日内向证监会报告并提出解决方案,如持续运作、转换运作方式、与其他集合计划合并或者终止资产管理合同等,并在6个月内召集集合计划份额持有人大会进行表决。

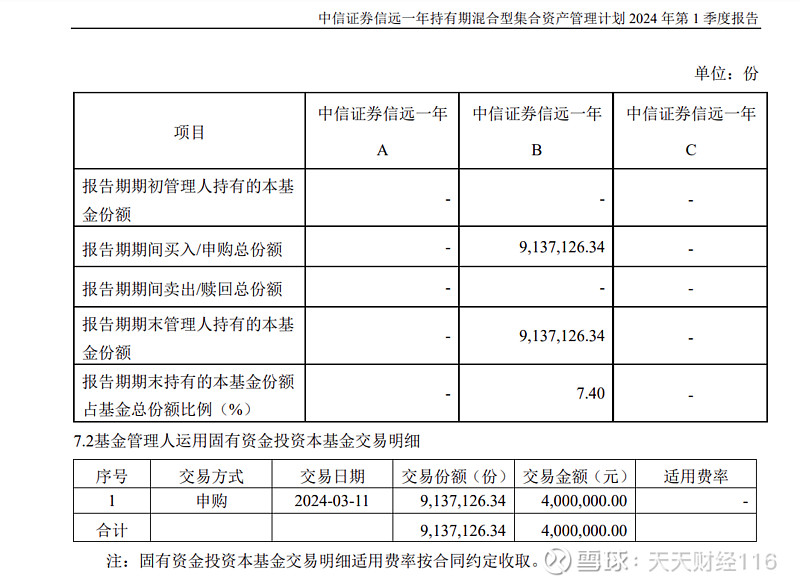

根据此前“中信证券信远一年”一季报显示,今年1月2日-3月8日,连续二十个工作日基金资产净值低于5000万元。此后在3月11日,中信资管自掏腰包花费400万元自购了该产品B类份额913.71万份,占基金总份额为7.4%,使得该基金规模重回5000万元之上至5315.1537万元,帮助该产品暂时摆脱清盘局面。

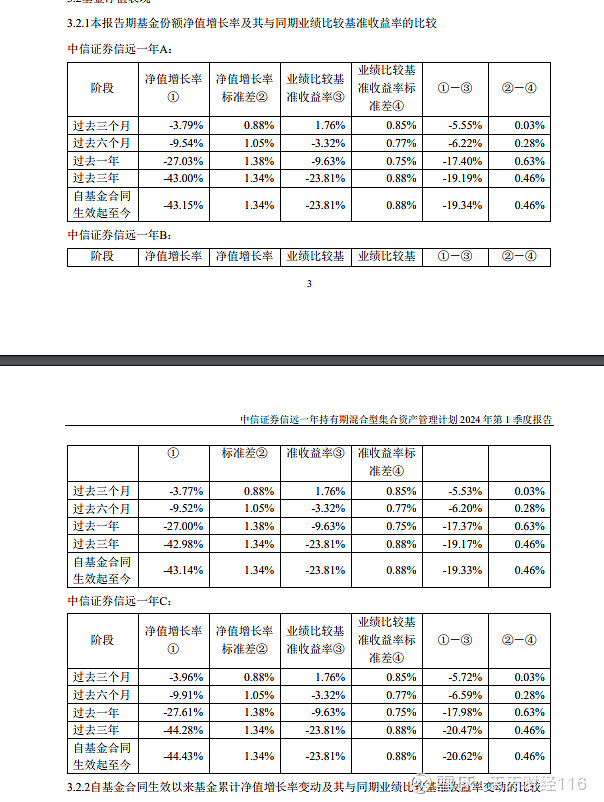

一季报显示,报告期内其A、B、C类份额分别实现收益-157.23万元、17.87万元和-5.19万元;本期利润则分别为-58.64万元、-5.38万元和-4.50万元。

期末基金份额净值分别是0.4314、0.4315和0.4217,自成立以来净值分别下跌了43.15%、43.14%、44.43%。

此外,中信资管旗下的中信证券增益十八个月基金在一季度末的资产规模也只有4300多万元。Wind数据显示,截至一季度末,中信资管的公募基金规模为250.29亿元,较去年年底的240亿元略有增加。

去年及一季度营收净利双降

全年领17张罚单居业内之首

去年3月,“券商一哥”中信证券发布公告称,中信证券资管工商登记手续已办理完成,并领取了营业执照。该公告显示,中信证券资管由中信证券现金出资,注册资本为10亿元,业务范围为证券资产管理业务(不含养老金业务),并核准中信证券资管作为合格境内机构投资者,从事境外证券投资管理业务。

据了解,中信证券自1998年便开始经营资产管理业务。Wind统计截至2023年末,23家券商资管业务受托资金合计6.1万亿元,较2022年末微降1.48%。在头部机构里,中信证券仍为唯一受托资金过万亿券商,截至2023年末公司受托资金规模1.39万亿元,但较期初微降2.07%;中金公司位列第二,受托资金规模同比减少19.49%。

据其此前披露的2023年年报,中信证券报告期内实现营业收入600.68亿元,同比减少7.74%;实现归属于母公司股东净利润197.21亿元,同比减少7.49%;加权平均净资产收益率7.81%,同比减少0.86个百分点。

分业务板块看,中信证券经纪、资产管理和证券承销业务分别创收152.01亿元、108.46亿元和62.46亿元,分别同比下滑7.81%、10.99%、26.61%。

这已经是中信证券营收净利连续两年下降,2022年该公司营业收入、归母净利润降幅分别为14.92%和7.72%。

而前段时间频繁引发舆论风波的投行业务,在2023年实现净收入62.93亿元,同比下滑27.28%。其中公司完成IPO项目34单,主承销规模500.33亿元,同比下降66.61%,市场份额由2022年的25.53%下降至14.03%。今年以来,中信证券首发上市保荐项目撤回已达11家,其中6家撤回集中于今年1月,1家于2月撤回。

今年一季度,中信证券实现营业收入137.55亿元,同比下降10.38%;净利润49.59亿元,同比下降8.47%。总资产规模较2023年末增长7.84%,突破1.5万亿元。

从处罚情况来分析,去年全年共有82家券商受罚,从各级证监部门处共计领到323张罚单(以处罚日期为准)。其中中信证券以17张的总罚单量居首,其违规事项主要集中在投行业务,为10张,经纪业务和交易系统异常的罚单分别是3张和4张。

根据新华财经的统计,中信证券去年全年共被罚款1376万元,仅次于广发证券的1512.70万元和中信建投证券的1456万元。

今年4月19日,中信证券发布公告称,就涉嫌违反限制性规定转让中核钛白2023年非公开发行股票一案,收到《行政处罚事先告知书》。公告显示中信证券及孙公司中信中证资本共被罚没7166.07万元。

罚单问题暴露了中信证券的风控体系问题,而中信证券的投行业务水平也屡遭投资者质疑。如本月终止IPO的洲宇集团,就曾因其多版招股书数据“打架”,被投资者吐槽中信证券作为保荐人是否做到了勤勉尽责?其专业水平又是否达标?

根据新浪财经此前的梳理,中信证券近些年保荐的IPO、再融资及重组项目中,还有数十家在保荐期内(含持续督导期内)出现财务造假。投资者质疑,作为资本市场的“守门人”,中信证券为何没有发挥好行业“领头羊”示范作用,反而屡屡身陷财务造假案漩涡中?