在成熟的资本市场,并购基金是私募股权投资的典型模式,是PE中的“高端”。世界知名的私募公司如KKR、黑石、高盛和凯雷都是以并购业务为主。全球范围内大部分的私募股权资金都用于企业并购和收购。

自2011年起,国内某私募基金与上市公司合伙成立从事并购服务合伙企业开创先河以来,这一模式被上市公司和PE联手复制,迅速风靡。在最火爆的2014年,有60余家上市公司发起成立并购基金或是公告预告成立。

今年6 月份以来,成立并购基金完成产业并购依然是大部分上市公司的一致选择,A 股市场一共有43 家上市公司宣布参与设立产业并购基金。

公开资料显示,当月上市公司参与设立产业并购基金的总规模预计达到635 亿元,投资方向主要集中在积极寻求变革的文化、体育、教育、传媒等新兴轻资产行业。

从产业并购基金规模来看,12 家上市公司参与设立的投资领域涉及上述四类新兴轻资产行业的资金总规模超过200 亿元,其中,永大集团、浙江金科、阳光城、八菱科技、长方集团、深大通等公司参与设立产业并购基金的规模均达到或超过20 亿元。

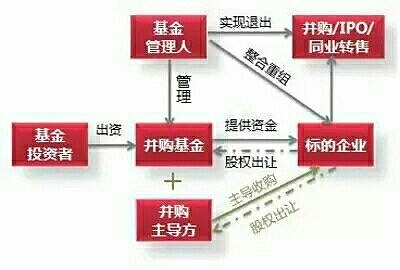

与此同时,A股市场并购重组的大潮,在汹涌两年多时间之后,监管层对并购重组强化监管的新政下,过往案例有哪些特点值得借鉴?并购基金的盈利模式应该如何重新设计和思考?

实际上,并购基金的模式,可以把它总结为三种模式:

第一种模式,做老大。

经常我们说的,就是做产业并购和整合,那么怎么样去做产业整合?除了PE以外,上市公司无疑是最好的资本对接平台。事实上,并购在很多年以前就有,包括我们原来著名的某系,实际上他们很多年以前就是做这种事情。比如说控股了一些上市公司,围绕某些产业来去做并购,所以第一种模式就是“做老大”的模式。简单地来说,就是控股上市公司,然后以上市公司为平台进行产业的并购和整合,不断的进行产业的深度或者产业宽度的整合,把一个市值比较小的一个公司做大。

从目前并购来看,大家都会看到很多例子,尤其很多优秀的公司,比如B上市公司、C上市公司等一些就是上市30多亿,通过不断的去并购,它的业务主业发生很大的改变。比如说B上市公司,它原来是一个TMT行业的小的上市公司,这种上市公司也就是二三十亿的市值,通过不断并购,还有业务量的不断扩大,迅速变成了200多亿的上市公司。所以,第一种模式就是自己来做老大,控制一些上市公司,然后进行一些产业的并购。

第二种模式,参股上市公司。

通过并购基金可以和上市公司绑成一个利益共同体,大家工作的一致性更高,这个参股的过程中可能会参多一点、参的少一点。市场知名的D股权投资基金也是,平时经常和他们的E总他来讨论一些并购,讲一些课,D股权投资基金经常说他们做“小三”的。因为D股权投资基金它是一个全民营的企业,然后他的资金基本上是来自于社会,那么他服务的上市公司又非常多,大家经常会看到他和上市公司成立并购基金的一些公告。受制于此,他们为什么讲自己是“小三”呢?就是他参股的股份不一定太高,大家都知道举牌5%以后,退出要五个月。他很多时候可能举牌的大多数都是在5个点以下,这样可以实现并购了以后顺利退出的情况。

另外,毕竟最后并购完了想退出的时候,如果占的股份比例越大,实际上退出也越不容易。但是作为长期股权投资基金来讲,因为重点服务于具有长期资本运营目标的上市公司,所以参股的比例是比较大一点的,有可能就会做成二股东,甚至是大股东这样一个形式。

第三种模式,也就是会联合一些上市公司做一些投资并购,就是基本上是为了这个上市公司来选择一些目标的公司,PE基金投进去以后,然后装到上市公司。或者这个项目发展得非常好,它可以独立IPO,就让它独立的去IPO了。在这个过程总,PE基金需要完成非常专业的工作,比如并购标的的运营管理的规范化、主营业务的重新梳理等。

给大家举几个例子,这也是我们G股权投资基金,也是我来这个公司以后做的几个和上市公司并购的一些案例。刚才也介绍了,并购它不像炒股票,所以并购的收益是非常之稳定的,不管市场怎么去大跌。这几个例子都充分说明了,在两年前甚至一年前做的并购,不管市场怎么大跌,作为一个投资人也好,或者一个小的上市公司也好,通过耐心和细致的并购标的孵化,到一定合适的时间,给上市公司注入了一个非常优质的资产的话,即使二级市场整体景气度较低的情况下,上市公司股东的财富不会受损失的。

这也是符合监管的两条核心原则,即有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,有利于上市公司减少关联交易、避免同业竞争、增强独立性。无论对于上市公司,参与的PE机构,产业并购和整合,二级市场个人股东等等利益相关方都是有利无弊的。

了解更多,+V信:liangxizhang