#老司基硬核测评# @今日话题 @雪球创作者中心 #雪球星计划#

近些年,由于银行、保险和地产的估值不断下降,股价不断杀跌,而其盈利能力一直不错,因此大家赋予了银保地“三傻”的绰号。

新年以来,去年的热门赛道股表现不佳,而银行、保险、地产这三个低估值板块异军突起。那么,是不是三傻的春天到了呢?

今天,我将基于银行、保险和地产三个板块,分析一下天弘中证银行指数A(001594)、方正富邦中证保险主题指数(167301)和招商沪深300地产指数C(013273)的投资价值。

一、天弘中证银行指数A(001594)

天弘中证银行指数A是一只场外的指数基金,跟踪指数为中证银行指数。

分析指数基金,首先要研究指数。

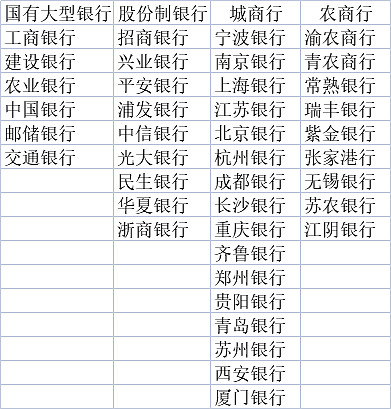

中证银行指数(399986)基日为2004年12月31日,指数基点1000点,目前有40个样本股,样本股调仓频率为半年。

按照申万行业分类,中证银行指数的样本股具体可分为三大类:

(1)国有大型银行,又称国有商业银行,是指由财政部、中央汇金公司直接管控的大型商业银行。具体包括:工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行。

(2)股份制银行,又称股份制商业银行,是商业银行的一种类型。我国目前有12家全国性股份制商业银行:招商银行、浦发银行、中信银行、光大银行、华夏银行、民生银行、广发银行、兴业银行、平安银行、浙商银行、恒丰银行、渤海银行。

(3)城商行,全称城市商业银行,是中国银行业的重要组成和特殊群体,其前身是20世纪80年代设立的城市信用社,主要业务定位是为中小企业提供金融支持,为地方经济搭桥铺路。截止2020年,我国现有133家城市商业银行。

(4)农商行,全称农村商业银行,主要是由农民、农村工商户、企业法人和其他经济组织共同入股组成的股份制的地方性金融机构。

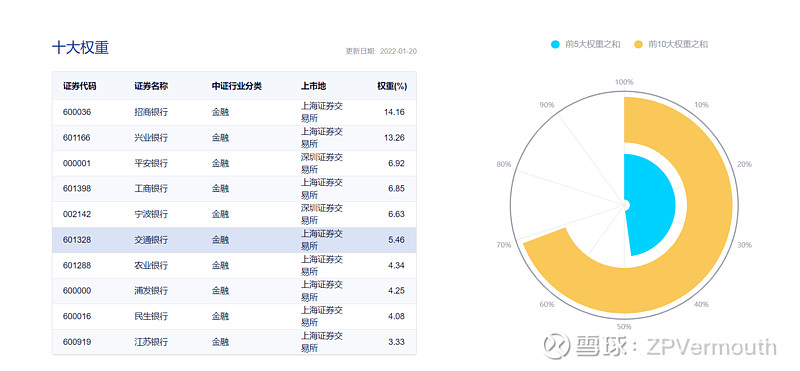

以下是中证银行指数的十大权重情况:

如果从中证银行指数的样本股权重角度分析,将前十大重仓股按照银行类型分类:

可以发现中证银行指数前十大重仓股中,股份制商业银行占比最大。而股份制商业银行的显著特点是:业绩表现好,后复权股价涨得高。重仓股中权重排名第二的是国有大型银行,这类银行的特点是:盈利能力稳定,股息率高。

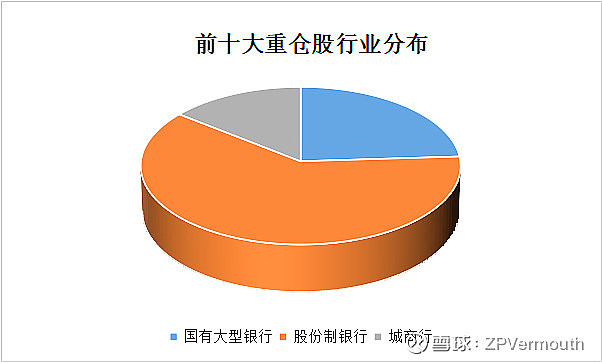

接下来我们看看中证银行指数的估值情况:

(1)市盈率

中证银行指数目前市盈率为5.61,当前分位点 20.57%。目前可以说是相对比较低估了,而上一个低于5倍市盈率的情况,还要回溯到2014年末,之后大牛市就来了。

(2)市净率

由于银行股目前大面积破净,所以中证银行指数目前市净率只有0.660,当前分位点 2.22%,这基本上是史无前例的,2021年银行股全面寒冬,11月份市净率历史百分位一度降至0.00%。

(3)股息率

中证银行指数目前的股息率高达4.71%,在最近几年中,中证银行指数的股息率缓慢攀升,这与银行股发展越来越稳定有关。

从市盈率、市净率等基本面角度,我们可以发现中证银行指数目前非常低估,然而与低估值不匹配的是中证银行指数成分股的高盈利能力。换句话说,目前中证银行指数的低估值存在错杀,蕴藏着不错的投资机会。

我们再从财务状况看看中证银行指数:

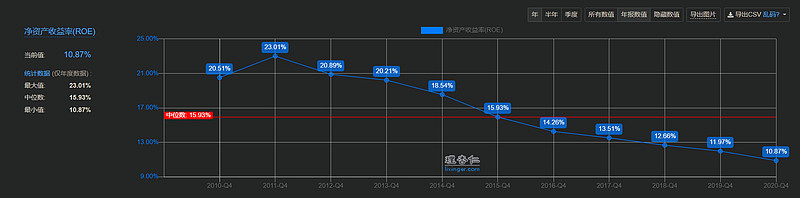

(1)净资产收益率。

中证银行指数的净资产收益率为10.87%,银行股最近几年的净资产收益率明显下滑,这一点是有目共睹的。

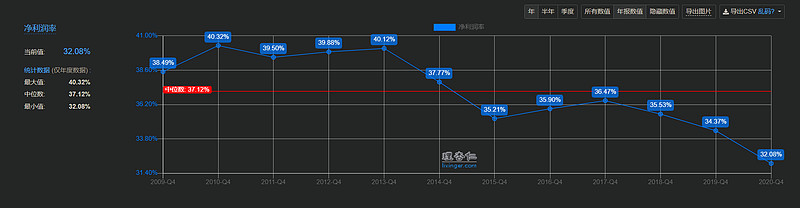

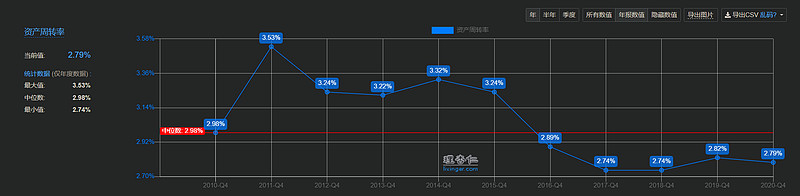

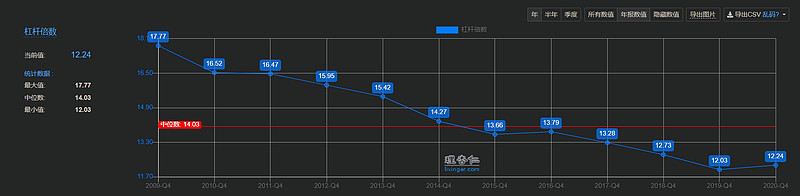

(2)杜邦分析

净资产收益率可以拆解为“净利率×总资产周转率×权益乘数”,通过分析近几年中证银行的财务数据,不难发现银行股的净利率、总资产周转率和权益乘数(杠杆倍数)都是有所下降的,这就不难解释银行股净资产市盈率下滑的原因。

(3)资产负债率。

中证银行指数目前的资产负债率为91.76%,相比于前几年有明显的的下降,这也是银行股收紧杠杆的表现,另外去杠杆造成的权益乘数下降,也会影响到银行股的净资产收益率。

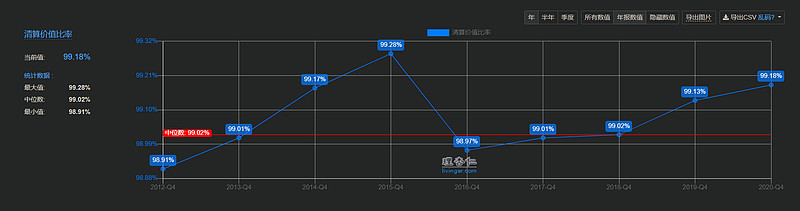

(4)清算价值比率。

清算价值比率=期末所有者权益合计-期末无形资产-期末商誉) / 期末所有者权益合计,该比率表示企业有形资产与负债的比例,反映了公司清偿全部债务的能力。一般来说,该比率越大越好。

中证银行指数目前的清算价值比率为99.23%,比着前几年有所回升,是比较不错的现象。

从中证银行指数财务状况上来看,该指数目前的盈利能力保持得不错,相比于前几年有所下降,主要原因是成分股总净利率的下滑和杠杆的收紧。但是从银行经营安全性角度来看,适度地减轻负债,更有利于银行运营的安全与稳定,因此适度地收紧杠杆,短期可能会影响到银行的盈利能力,但是长期来看,有助于银行积极拓展业务,通过其他途径提升业绩。

接下来我们分析一下天弘中证银行指数A(001594)。

天弘中证银行指数A(001594)是一只ETF联接基金,场内部分是天弘中证银行ETF(515290)。该基金成立日期为2015年7月8日,最新规模达到了25.67亿元。

(1)业绩走势

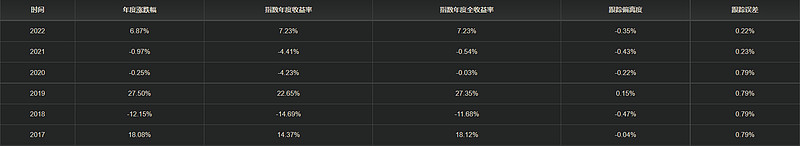

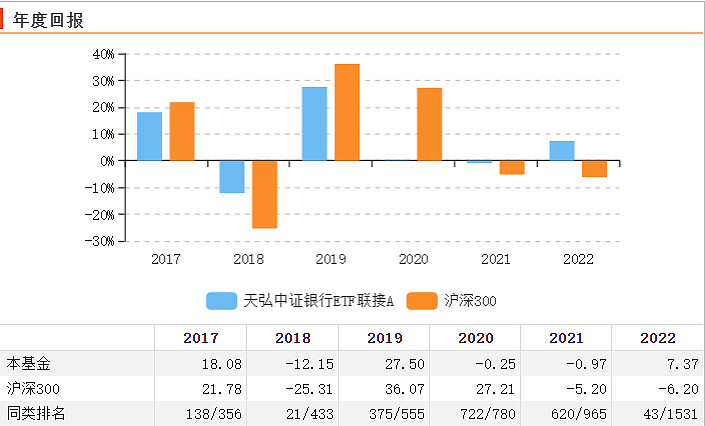

天弘中证银行指数A自成立以来,累计收益率达到了32.81%,超越了同期沪深300指数的涨幅,在同类排名中相对靠前。

如果我们观察近几年这只基金与沪深300指数的年度回报率,会发现:天弘中证银行指数A在2017年和2019年两轮小牛市中表现不错,但是跑输了同期的沪深300指数;而在市场行情比较差的2018年和2021年,这只基金比沪深300指数的跌幅要小,也就是说这只基金的稳定性要强于沪深300指数,这一现象也从侧面反映了银行股稳定性强的特点。

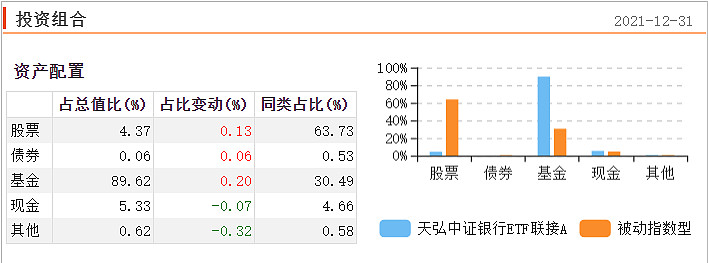

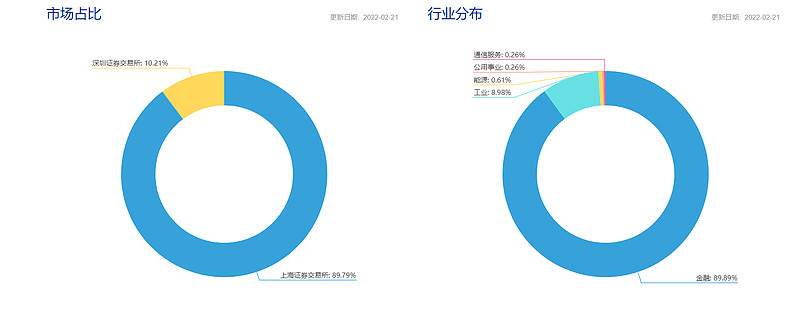

(2)资产配置

天弘中证银行指数A的资产配置中,占比最大的是场内的天弘中证银行ETF这只基金。该基金还有4.37%的股票持仓和0.06%的债券持仓,如果基金经理择时能力优秀,天弘中证银行指数A能够取得不错的超额收益。

此外,天弘中证银行指数A 4.37%的股票持仓主要是金融行业,这一点在重仓股行业分布中可以看出:

(3)基金诊断

天弘中证银行指数A的抗跌能力较强,这一点在前文分析其业绩走势时提到过。

近3个月内,这只基金相比同类基金收益能力表现优秀,抗风险能力表现优秀,在同类基金中排名第90/2426,从短期来看是大涨小跌的明星基金。

近6个月内,这只基金相比同类基金收益能力表现优秀,抗风险能力表现良好,在同类基金中排名第230/2212,从中期来看是能涨抗跌的优质基金。

近1年来,这只基金相比同类基金收益能力表现良好,抗风险能力表现良好,在同类基金中排名第675/1810,从长期来看是综合能力较强的优质基金。

(4)风险指标

关于评估基金的风险指标,具体的分析详见评估基金的八大数据指标。

夏普比率:

天弘中证银行指数A目前的夏普比率为-0.3541左右,高于同类平均的-0.5809。该基金承担单位风险所获得的风险收益高于同类。

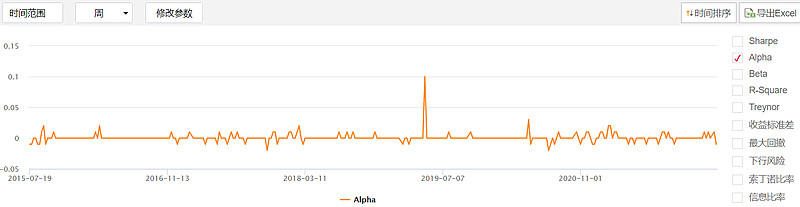

阿尔法系数:

天弘中证银行指数A目前的阿尔法系数为9.2820左右,高于同类平均的-0.7932。该基金实际收益和平均预期风险收益的差额高于同类,换句话说这只基金更被低估。

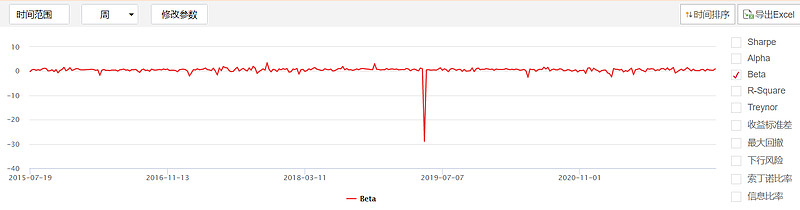

贝塔系数:

天弘中证银行指数A目前的贝塔系数为0.6801左右,低于同类平均的0.9029。该基金的收益受大盘波动的影响低于同类。

最大回撤与下行风险:

最大回撤与下行风险是对应的,一般最大回撤较大时,基金的下行风险也会很高。

天弘中证银行指数A目前的下行风险为12.6140%左右,低于同类平均的15.8107%。该基金的亏损风险低于同类。

天弘中证银行指数A目前的最大回撤为-14.9877%左右,低于同类平均的-17.9246%。该基金的最大回撤幅度低于同类。

总结起来就是该基金的稳定性和抗跌性优于同类基金。

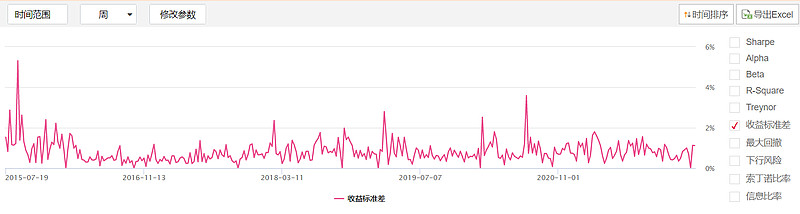

收益标准差:

天弘中证银行指数A目前的收益标准差为17.8033左右,低于同类平均的20.7629。该基金收益的波动程度低于同类。这也从侧面反映了该基金的稳定性。

综合分析,天弘中证银行指数A的估值相对较低,安全性比较高,蕴藏着不错的投资价值。

二、方正富邦中证保险主题指数(167301)

方正富邦中证保险主题指数是一只LOF基金,既可以在场内交易,也可以在场外交易。该基金跟踪指数为中证方正富邦保险主题指数(399809)。

中证方正富邦保险主题指数(399809),以下简称保险主题指数,是从沪深市场中选取20只保险行业与参股保险类上市公司证券作为指数样本,以反映保险主题上市公司证券的整体表现。

保险主题指数基日为2011年12月31日,基点1000点,每半年调一次仓。

保险主题指数的成分股以沪市居多,行业主要分布在金融板块,具体来说就是保险行业:

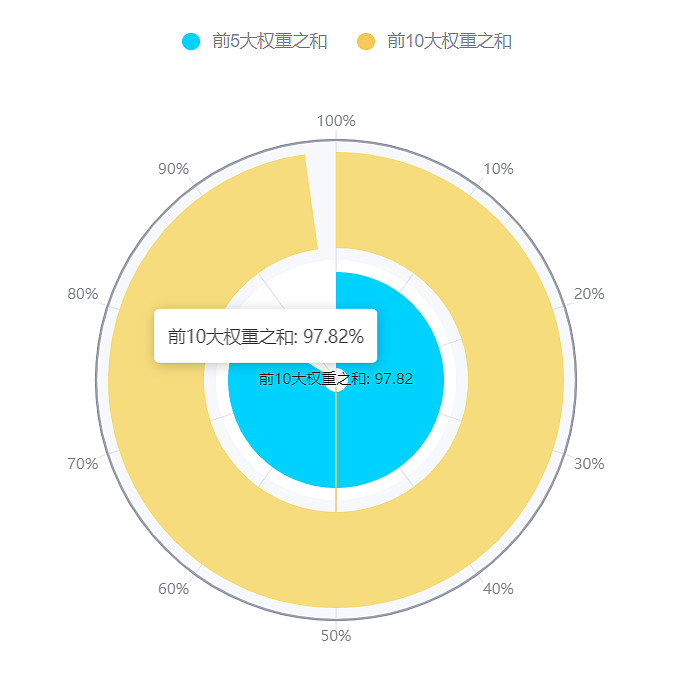

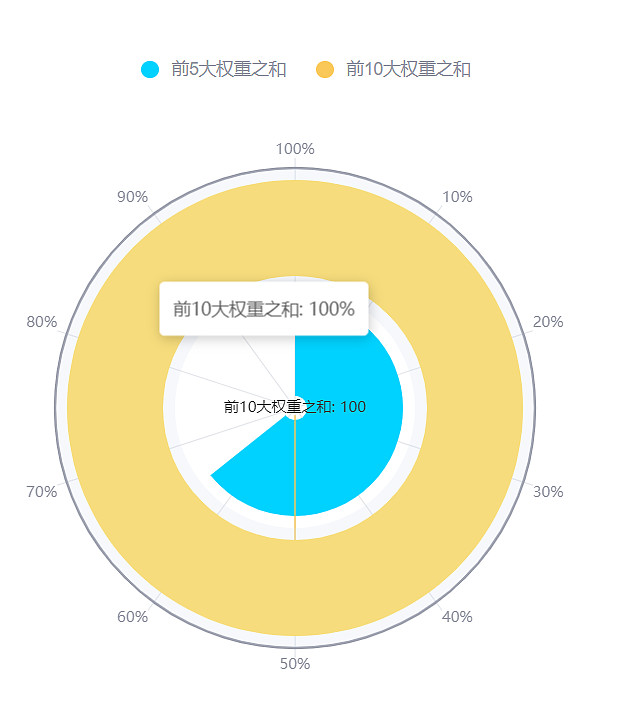

保险主题指数的样本权重比较集中,前十大权重股合计权重高达97.82%,十大重仓股的表现决定了指数的表现。

在保险主题指数中,保险类企业有5家。其中前四大权重股均为保险行业个股,合计权重高达75.81%。中国平安、中国太保、中国人寿和新华保险这四家企业的发展情况,对指数未来的发展影响很大。

保险主题指数的基本面情况:

(1)市盈率

保险主题指数目前的市盈率为11.94,历史百分位在30%左右。从市盈率角度来看该指数较为低估。

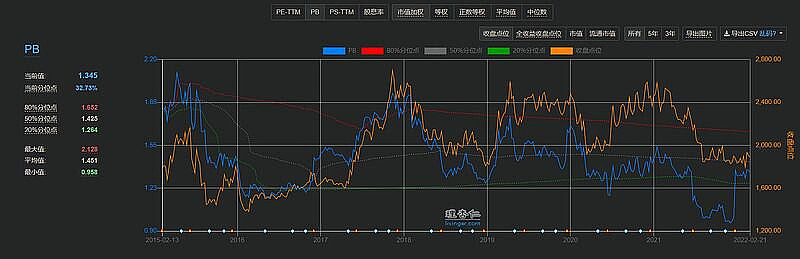

(2)市净率

保险主题指数目前的市净率为1.345,历史百分位相对较低。从指数市净率历史走势来看,目前的市净率偏低。

(3)市销率

保险主题指数目前的市销率下探至1以下,所处历史百分位很低,目前相对低估。

从基本面角度来看,保险主题指数的估值相对较低。主要原因是2021年保险行业发展不景气,例如保险行业的龙头“中国平安”股价下跌很多。短期市场悲观情绪引发的杀跌现象在保险行业个股中普遍存在,因此目前保险主题指数的估值相对比较低。

接下来我们分析一下方正富邦中证保险主题指数(167301)

(1)业绩走势

方正富邦中证保险主题指数的收益率走势与沪深300指数有相似之处。该基金从成立以来的累计收益率要优于同期的沪深300指数,近两年由于保险板块个股表现不佳,该基金跑输了沪深300指数。

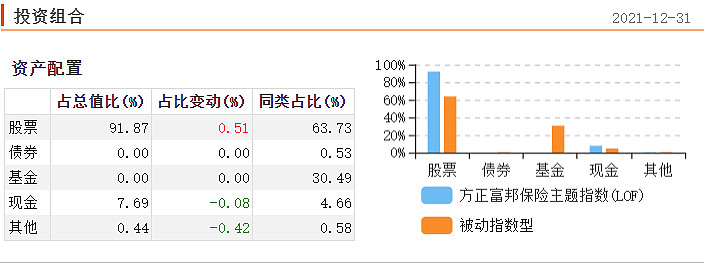

(2)资产配置

方正富邦中证保险主题指数的资产配置中仅有股票和现金。股票持仓占比在90%以上,还有7.69%仓位的现金用于应对大额赎回。

如果我们观察该基金持仓行业分布的话,会发现第一大重仓行业是金融业,即保险业务和银行业。其次是制造业,对应的是目前该基金的第五大重仓股——宁德时代。其他行业的分布极少,参考价值不大。

(3)基金诊断

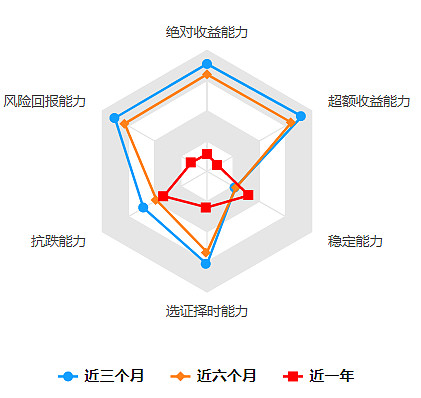

方正富邦中证保险主题指数的绝对收益能力、风险回报能力和超额收益能力很强,表现出不错的进攻性;相比之下其稳定能力较差,也就是说该基金的防守能力不足。

近3个月来,该基金的收益能力表现优秀,抗风险能力表现良好,在同类基金中排名第377/2426,从短期来看是能涨抗跌的优质基金。

近6个月来,该基金的收益能力表现优秀,抗风险能力表现一般,在同类基金中排名第659/2212,从中期来看是是善于进攻的基金。

近1年来,该基金的收益能力表现不佳,抗风险能力表现一般,在同类基金中排名第1553/1810,主要原因还是保险行业近一年整体表现乏善可陈。

(4)风险指标

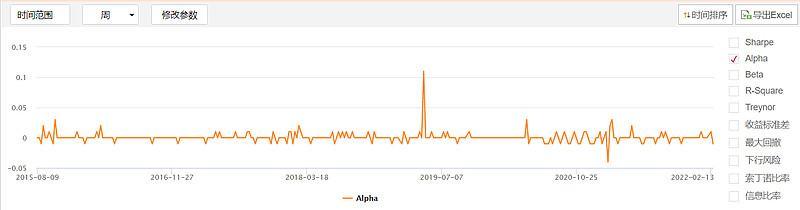

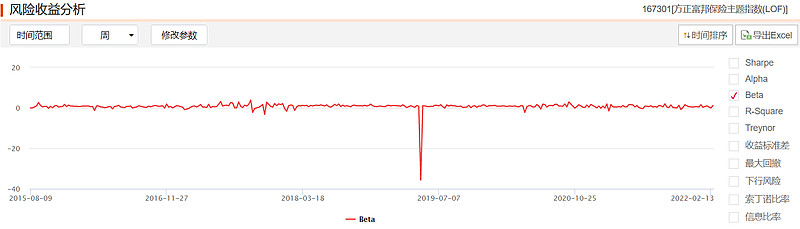

这里我们选择标的指数为沪深300指数,无风险收益率为一年定存利率,阿尔法系数、夏普比率、收益标准差均为年化值。

夏普比率:

方正富邦中证保险主题指数的夏普比率为-1.2176,低于同类平均的-0.5809,该基金承担单位风险所获得的风险收益低于同类。

阿尔法系数:

方正富邦中证保险主题指数的阿尔法系数为-6.8796,低于同类平均的-0.7932,该基金实际收益和平均预期风险收益的差额低于同类。

贝塔系数:

方正富邦中证保险主题指数的贝塔系数为0.7899,低于同类平均的0.9029,该基金收益受大盘波动的影响低于同类。这是这只基金的一大亮点。

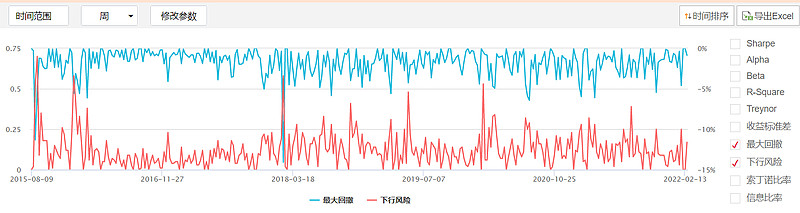

最大回撤与下行风险:

方正富邦中证保险主题指数的下行风险为15.8424%,略高于同类平均的15.8107%,该基金的亏损风险高于同类;最大回撤为-28.3985%,低于同类平均的-17.9246%,该基金的最大回撤幅度高于同类。

基金的最大回撤与下行风险往往是对应的,如果看好基金的长期表现,可以选择在基金回撤比较大的时候入场。

收益标准差:

方正富邦中证保险主题指数的收益标准差为20.3180,略低于同类平均的20.7629,该基金收益的波动程度低于同类。

总体上看,方正富邦中证保险主题指数的估值相对较低,波动性和风险性相比于同类基金略高一点。

这只基金的主要优势在于可以在场内交易,场内基金的买卖佣金一般低于场外基金的申赎费用,因而能够减少相应的摩擦成本。

此外,追踪保险行业的行业指数较少,保险主题指数涵盖的保险业个股相对较多,因此看好保险行业的投资者可以选择追踪保险主题指数的这只LOF基金——方正富邦中证保险主题指数。

我本人持有方正富邦中证保险主题指数基金,主要原因除了上述因素外,我还考虑到了未来中国老龄化问题和人们对生命安全的重视,因此未来保险行业的发展前景是比较广阔的。

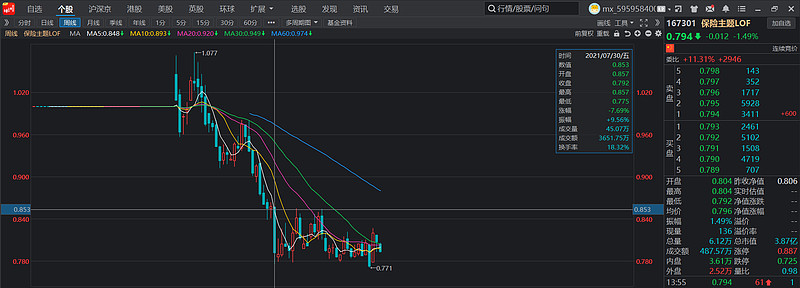

我在投资方正富邦中证保险主题指数基金时采取了“分批建仓、网格交易”的投资策略。我在2021年7月份该基金估值偏低时开始建仓,每跌2%配置2%的仓位,同时保证投资该基金的资金能够应对该基金30%以上的回撤(避免出现子弹打光),当月共配置了大约8%的仓位,以此将成本降到较低的水平。之后在2021年10月份保险板块小幅反攻时止盈离场。

最近两周保险行业表现不佳,我再次运用这种策略——在首次建仓的基础之上,该基金价格每跌2%,配置一定的仓位。这种做法的主要优势是可以合理地配置投资资金,避免抄底抄在了半山腰上,同时不断降低成本。

三、招商沪深300地产指数C(013273)

招商沪深300地产指数C(013273)是一只后端的场外指数基金,即买入时不收取申购费。关于基金前端和后端两种手续费收费方式的解析,详见:指数基金指南。

这只基金追踪的指数是沪深300地产等权重指数 (399983),以下简称地产等权指数。

地产等权指数选取沪深300指数样本中归属于房地产行业的全部证券作为指数样本,为投资者提供更多样化的投资标的。

指数基日为2004年12月31日,基点1000点,每半年做一次成分股调整,目前该指数成分股仅有8个,这是该指数的特殊性所在。

地产等权指数实际上只有前8大权重股,这里边有大家熟悉的地产龙头万科A等等。该指数的成分股基本上都是房地产行业中的头部企业。

接下来我们看一下该指数的基本面情况:

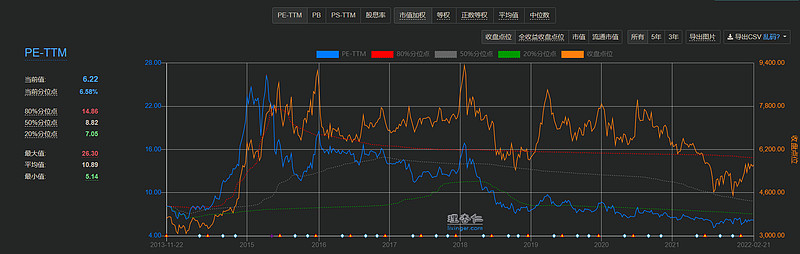

(1)市盈率

地产等权指数的市盈率为6.22,所处历史百分位为6.58%,目前房地产企业的市盈率普遍在10倍以下,指数非常低估。

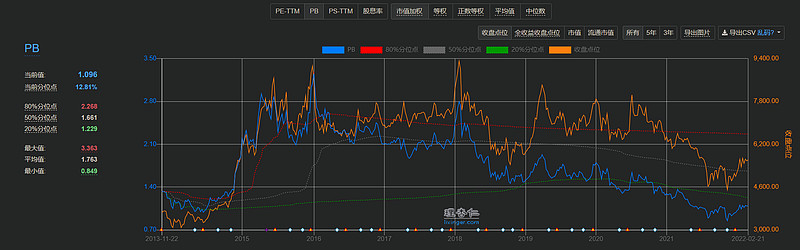

(2)市净率

地产等权指数的市净率为1.096,所处百分位为12.81%。该指数目前的市净率非常低,这与成分股大多接近破净有关。

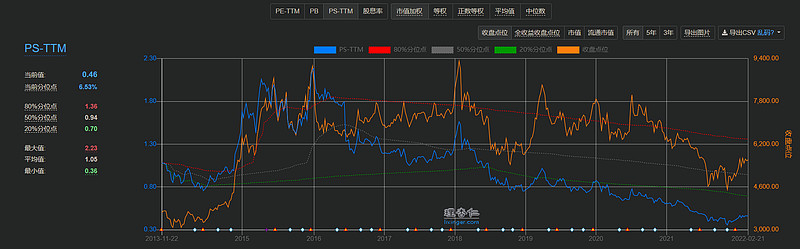

(3)市销率

地产等权指数的市销率目前不到0.5倍,历史百分位为6.53%,从该指数的历史市销率来看,当前的市销率存在严重的低估情况。

(4)股息率

地产等权指数的股息率高达4.80%,接近5%的股息率与很多银行股不相上下。而且该指数从成立以来,股息率呈现出不断攀升的趋势。

综合来看,地产等权指数的估值相对较低,主要原因是房地产行业的黄金发展期已经度过,国家不断出台政策去调控房价,抑制房地产行业的肆意扩张。万科A的董事会主席就曾坦言“我们要活下去”,2021年恒大面临资不抵债的忧患,种种迹象都表明房地产行业面临前所未有的发展瓶颈。

我们再来看看地产等权指数的财务状况:

(1)净资产收益率

最近几年地产等权指数的净资产收益率保持稳定,目前在14.45%左右,在A股中属于中上等水平。

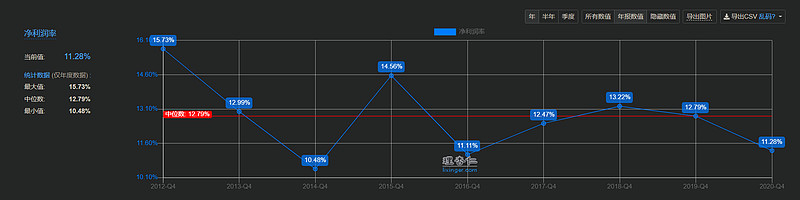

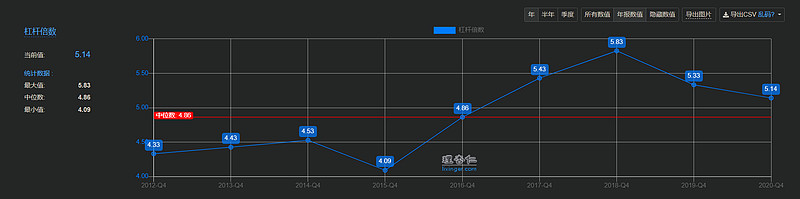

(2)杜邦分析

该指数的净利率近两年有所下滑,目前维持在11%左右。净利率的下滑与房地产行业业务表现不佳等诸多因素息息相关。

该指数的总资产周转率比较低,由于从商品房的开工到销售需要很长的时间,因此房地产行业的资产周转速度满是常见的。只有在大家买房热情高涨的15、16年,房地产行业的资产周转率才有显著提升。因此未来一段时间内,房地产行业的总资产周转率还会保持在相对较低的水平。

地产等权指数的杠杆倍数为5倍左右,近几年有冲高回落的趋势,这与17年之后大家买房热情相对冷却有关。对于高负债经营的房地产行业,适度地降低杠杆是能够降低营运风险的。

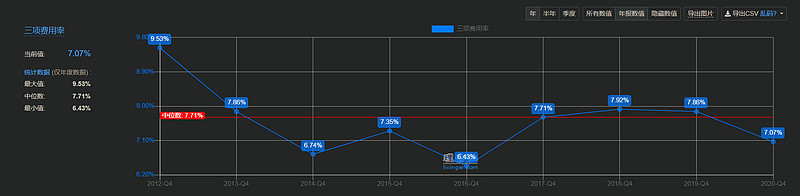

(3)三项费用率

三项费用率=(期末销售费用 + 期末管理费用 + 期末研发费用 + 期末财务费用) / 期末营业收入

一般来说,企业要尽量减少销售、管理和财务方面的开支,避免杂七杂八的费用过多,进而减少企业的利润。

地产等权指数目前的三项费用率维持在7%左右,相对较低,并且最近几年有减少的趋势。

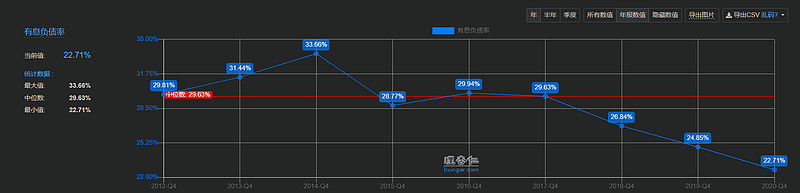

(4)有息负债率

企业的有息负债是需要为所欠下的债务还本付息的,因此优秀的企业要尽量减少内在的有息负债,以避免利滚利对公司利润的侵蚀。

地产等权指数目前的有息负债率维持在22%左右,近5年呈现出降低的态势。

综合来看,地产等权指数的财务状况相对良好,该指数选取的成分股均为营运良好,偿债能力强的优秀地产股,因此该指数成分股出现恒大那种暴雷的情况极低。目前房地产行业存在不少有很大潜在经营风险的个股,地产等权指数选股比较集中,可以相对地降低风险。

我们最后来分析一下招商沪深300地产指数C(013273)。

(1)业绩走势

该基金成立相对较晚,是典型的的震荡行情中的新基金。目前该基金的累计收益率突破了10%,表现相对不错。

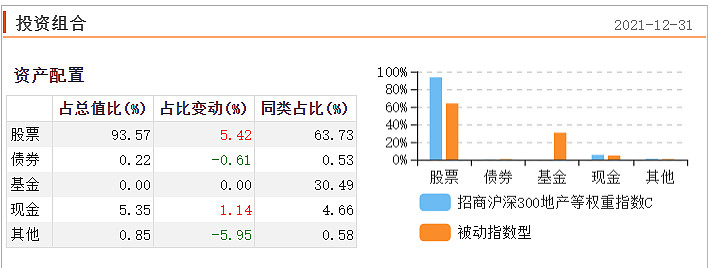

(2)资产配置

招商沪深300地产指数C的股票资产占比高达93.57%,除此之外有少量的债券配置(0.22%)和应对赎回的现金配置(5.35%)

如果细分持仓股行业的话,会发现占据主流的还是房地产业,其次是建筑业。其他行业配置相对较低,没有参考的价值。

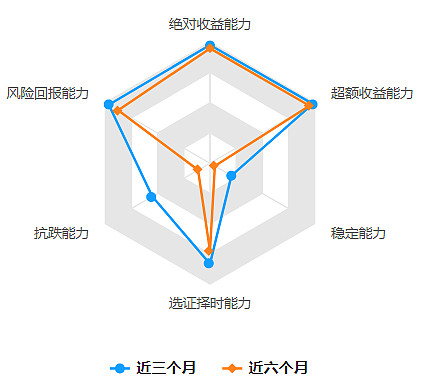

(3)基金诊断

该基金成立相对较晚,目前来看表现亮眼的是进攻性强,即风险回报能力、绝对收益能力和超额收益能力突出。

近3个月来,该基金的收益能力表现优秀,抗风险能力表现良好,在同类中排名第236/2426,从短期来看是能涨抗跌的优质基金。

近6个月来,该基金的收益能力表现优秀,抗风险能力表现不佳,在同类中排名第621/2212,从中期来看是全攻全守的激进型基金。

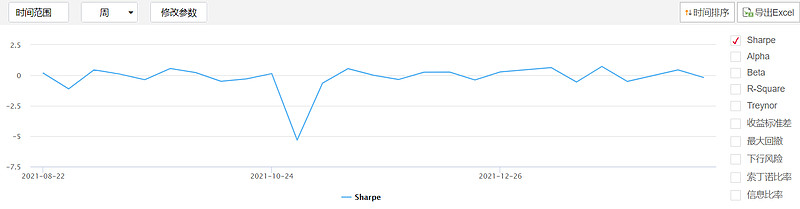

(4)风险指标

夏普比率:

招商沪深300地产指数C的夏普比率为33.6440,高于同类平均的-0.7932,该基金实际收益和平均预期风险收益的差额高于同类。

阿尔法系数:

招商沪深300地产指数C的阿尔法系数为0.7780,低于同类平均的0.9029,该基金收益受大盘波动的影响低于同类。

贝塔系数:

招商沪深300地产指数C的贝塔系数为0.7176,高于同类平均的-0.5809,该基金承担单位风险所获得的风险收益高于同类收益标准差。

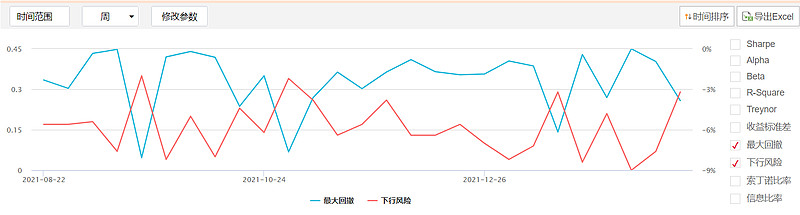

最大回撤与下行风险:

招商沪深300地产指数C的最大回撤为-16.9880%,低于同类平均的-17.9246%,该基金最大回撤幅度低于同类。

下行风险为20.8918%,高于同类平均的15.8107%,该基金的亏损风险高于同类。

从这些风险指标角度来看,招商沪深300地产指数C在同类中的风险回报率高。

今天主要分析了银行、保险和地产三个板块,以及对应的指数基金。我对银保地的未来发展前景十分看好,主要原因是他们哥仨的盈利能力稳定,并且还有一定的发展空间。因此坚信银行、保险和地产板块会迎来价值回归的那一天。借机低估值布局“三傻”的投资者,将会是聪明的投资者。