现在说这些,显得后知后觉、马后炮,我自己也做的不好,文章就当是自我安慰,不喜勿喷。

春节后的行情出乎了许多人的意料,反弹没等到,却等来了生物药、白酒、半导体、新能源等板块的新一轮下跌。由于经济“稳增长”的压力非常大,市场的关注度都在基建、地产、金融等板块。资金的流出,加上预期差的消失,高估值的公司面临冬天,需要负重前行!

1月以来,给人直观的感觉就是“业绩低于预期大跌,符合预期连着跌,超预期就高开低走接着跌,利好出来也要跌。”总之,各种姿势地下跌,原因很多,各家公司不尽相同,非要事后诸葛亮,都能找出理由。我的能力有限,只能结合自身的理解,谈点看法。

利好都在预期内

我经常讲:“股票是研究变化的学问,变化无处不在,反思和学习就尤为重要。”站在目前的时点看高估值的公司,不利的因素就是:预期过高,交易拥挤,导致人心不齐。就以电动车为例,简单说明。

回到一年前的2021年2月前后,当时市场和中汽协对电动车的销量预期差不多190-200万辆,不相信的朋友可以去翻2021年1-2月的研究报告和媒体新闻。就算是现在看来错的离谱的预期,去年的2月份,仍有不少投资者看空新能源板块,理由是估值贵,其实许多人的内心不相信电动车销量能到200万辆。我们现在当然知道实际的情况是350万辆,超预期的结果就是:产业链各环节都备货不足,锂盐、锂矿、正负极、芯片等产品均供不应求,导致价格大幅上涨。上市公司的业绩同样大幅度爆发,石大SH二季度净利润创出想象的规模。投资者又会叠加环比、产能数据,线性外推,Q2有3亿,价格和产能长,Q3就该有5亿,全年是个什么利润规模?股价涨10倍不是很正常么?2021年2月不敢想象的事,放到2021年6月,都能用计算器算出来,而且合乎逻辑。但归根到底,核心的核心还是2021年电动车的销量大幅超预期。可是,如果电动车的销量不超预期呢?

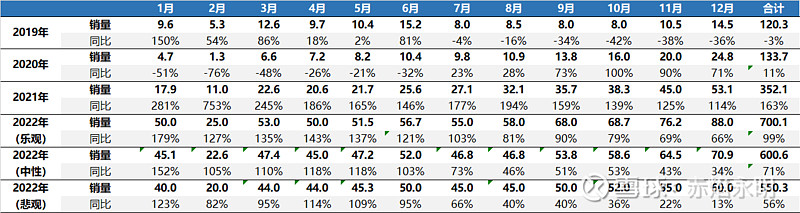

再来看2022年电动车的销售预期,就拿东吴电新的数据做个参考,主流卖方对2022年电动车的销售预期在600万辆左右,相当于渗透率约25%。600万辆的预期,是超预期容易,还是低于预期容易呢?2019年1月的时候,中汽协预计全年销量160万辆,实际却是大幅低于预期。

我说这些,不是说电动车销量就会低于预期,只是每年都有各种各样的事情发生。做投资,总会把自己的美好愿望强加到股票上,现实的世界却是非常复杂的,去年“碳中和”喊得震天响,今年又得路边站,变化多快!事实就是大量的扰动会影响实际结果。现在预期高,每个月四五十万辆就是预期内,万一哪天掉到30万辆,市场可能就会瑟瑟发抖。

投资者结构一样,坚定电动车信念的人2020年就杀进去了,2021H2进去的人,高位接盘,信念是最不坚定的,有浮盈还好,账面浮亏,如果数据还低于预期,不得先卖为敬?

想清楚这点,$宁德时代(SZ300750)$的大跌就能理解,现在的2022年利润预期>300亿,40倍PE,不说便宜或贵,至少电动车的销量不能低于预期。如果像2019年一样,宁德的业绩低于预期,股价照样会跌的六亲不认。站在现在的时点,宁德时代就没什么预期差,谁都会基于2021年的业绩推算2022年的利润,再基于屁股决定脑袋的常识,多算容易少算难。结果就是知足的投资者卖了,高位接盘的投资者吓着卖了,只有最坚定的投资者在坚守,而对错只能交给时间。

高估值的源泉

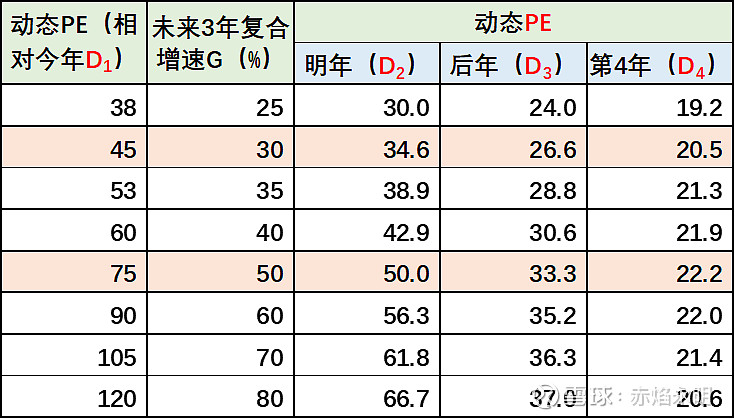

高估值意味着高增长预期,要么未来3-5年增长非常快,要么确定性非常强。对于处在高成长期的公司,今年45倍PE,意味着明年、后年、大后年,还能保持30%的增长速度。大家看着很容易,实际A股没几家公司能够做到,特别是利润已经到达比较大规模的公司。卖方写报告经常预测今年、明年和后年的业绩,一定都是增长的,有兴趣的朋友可以去翻2019年的报告,看看有几家公司做到了他们的预测,大部分都会在明后年出现波动。

另外高估值的公司,就是茅台这种,能够连续10年、20年,都能增长的公司,净利润从未下滑,只有2013-15年是个位数增长,即确定性强。放眼A股,只有$贵州茅台(SH600519)$ 和恒瑞医药做到这个成绩,海天味业过去十年均在增长,只有2010年的净利润同比下滑约10%,美的集团2011年、2012年均是下滑的。

正是因为茅台、海天如此稀有,A股往往是3-5年能够高增长的公司给到高估值,而且股价经常一步到位,缓步前行不是常态,只争朝夕才是所愿。A股生态不利于持续增长的公司,制度决定的,如果一家公司能够持续增长,估值高,市值大,媒体、官员、股民马上会跳出来挖它的负面新闻。改制的,找侵吞国有资本的证据;民营的,资本家,不捐钱;减持,坏人;定增融资,吸血;总能挖出各种负面新闻,因为总有人不满意。所以A股赚钱要快,涨起来快,跌起来也快。不快的话,负面消息、负面政策说不定就来了。茅台、五粮液赚很多钱,媒体说不利于共同富裕,人大代表说应该提高消费税,没上车的股民说酒没卖出去,专家说白酒泡沫大,如果他俩不是国企,或许早就挨了政策的铁拳。

前面说了,高增长对应着高预期,一旦低于预期,股价就是灾难性的,逻辑会发生根本性的改变。所以,时时刻刻都要去想现在的股价对应什么预期?现在还有没有预期差?如果预期差很小,赚钱就会越来越难。

高估值,负重前行

前面谈了预期与股价的关系,接下来结合案例谈谈为什么高估值今年需要负重前行?

先拿$士兰微(SH600460)$ 说明一下。2021年2月的时候,当我看好士兰微的时候,雪球里都是一堆说士兰微净利润只有7000万,卖方也只敢预估士兰2021年净利润2亿,大家可以去找2021年2月的卖方报告。我当时说士兰21Q1利润有1.2亿(实际1.7亿),这就是预期差,比别人更接近真相,而且真相远远高于绝大多数人的预期。然而现在,大数人都会预期士兰微2022年有15亿左右的利润,我的判断就没什么不同,意味着没有什么预期差。公司的业绩要再想大幅超过预期就很难,股价自然不容易上涨。

宁德时代同样如此。大家不妨去翻2021年4月左右的卖方报告,普遍2021年的业绩预期是100亿,实际150亿左右,这就是预期差。再说现在,普遍的预期是2022年300亿,虽然宁德很优秀,但超预期的难度毫无疑问大幅增加,股价想跟过去两年那样涨,就很难了。

预期的变化,CXO和创新药。原先创新药为什么高估值?尽管恒瑞医药过去几年的增长速度都一般,但研发产品线多,每几年都有新药上市,老产品稳定增长叠加新产品放量,大家就预期每年业绩都会有可观的增长,持续性强,恒瑞2002-20年连续19年净利润都在增长,持久性仅次于茅台,所以恒瑞可以享受高估值。现在“集采”就在打破惯例,老药价格要腰斩,新药就未必能填上缺口,大家就再难相信永远增长的神话,预期变了,估值就下来了。创新药的其他公司也是如此,产品出来,未必能赚到想象中的那么多钱,凭什么按终局的利润给高估值呢?

预期差缩小或消失,就得老老实实赚EPS的钱。前面说这些公司,并不是说他们2022年不会超预期,只是难度越来越大,股价的下跌是好事,提前释放风险,降低估值,期望降低,心态也会更好。

我经常说:“产品放量在预期阶段,估值是极高的,100倍都不嫌高,进入兑现阶段,利润释放,PE下降。”基本都是常态,例子很多,如白酒的酒鬼、舍得,半导体的长电、华润和兆易,2020年前后的PE犹如天上的仙女,2021年后的PE也均回归地上的凡人,就算2000-20年连续20年都增长的茅台都不能免俗。千万别妄想利润最高的时候还有50-100倍的PE,那只会让自己摔的很惨。

2022年,高估值公司会继续利润兑现,但估值反而会下降,提升很难。市场会持续跟踪这些公司的经营情况,要求也会苛刻,就像进入寒冬的人们,需要360度无死角地保护,身上的衣服厚了、重了,才能安全到达彼岸。

好公司,估值虽然,但负重前行!