最近这两年,量化的发展突飞猛进,原来一个在国内相对小众的品类被越来越多的人熟知。

这一方面是因为基础设施越来越成熟,包括计算机的算力、数据的丰富度;另一方面则是因为近些年来部分量化产品的业绩相当不错,大家热情很高。

但想要解释什么是量化又非常难,一两句话几乎是解释不清楚的。如果你不是业内人士,想要接触到具体的模型、因子也几乎不可能。

不过,随着越来越多的量化团队出来路演、接受采访,以及在产品说明书里阐释他们具体在干什么,我也大致梳理了一下这个复杂的品类,希望大家看了会有所收获。

在量化的这么多策略里,在我看来,未来颇有前景、也是发挥公募基金投资优势的“先进生产力”或许要属基本面量化策略。

一、公募基金策略的大致分类

公募基金的策略上简单划分,那么会有这几类:普通指数策略、smart-beta策略、多因子策略,基本面量化策略、基本面策略。

不论是从基金数量上看,还是从资金规模上看,指数策略与基本面策略都是过去非常主流的策略。

基本面策略和普通指数策略比较好理解。

基本面策略主要基于基金经理对行业以及个股的判断,而普通指数策略就是跟踪指数,力争获得与指数相对一致的投资收益。

这里我们主要说说市场上这些年里发展突飞猛进的几个策略smart-beta策略、多因子策略以及基本面量化策略。

二、smart-beta策略、多因子策略、基本面量化策略

如果说在这些年里先进的量化生产力,我首先会想到基本面量化策略,特别是有些权益做得相当出色的大厂,基本面量化或许是最优解。

但谈直接谈基本面量化则太抽象,这里我结合smart-beta策略和多因子策略来说。

1、smart-beta策略

简单来说,相比普通的指数,smart-beta指数希望更“聪明”一点,我给大家举个例子。

比如中证500成长创新策略指数就是一个smart-beta指数。

从指数的编制方案上看,中证500成长创新策略指数的样本空间与中证500指数一致,但具体的选样方法却明显不同。

中证500指数的计算只包含了两个因素,市值与成交额。

如果再概括一点的话,中证500指数重点考虑的因素,那就是流动性,这也是市场上绝大部分指数遵循的编制方法。

而中证500成长创新策略指数除了对权重股的流动性提出要求之外,还加入了质量因子(ROE、速动比例、毛利率、资产收益率等指标),创新因子(研发支出占比、研发支出增长率)、成长因子(利润增长、营收增长)。

2、多因子策略

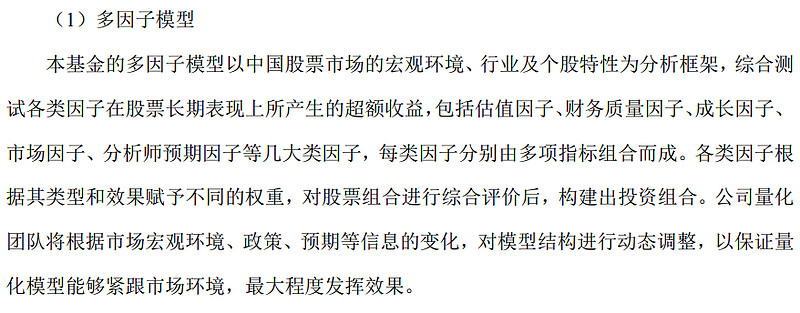

相比smart-beta策略,多因子策略主动性更强一点,我翻了下市面上相关基金的招募说明书。

与smart-beta策略的主要区别就是因子数量更多。

包括估值因子、财务质量因子、成长因子、市场因子、分析师预期因子。

而且与smart-beta相比,多因子策略的一个最大的不同就是,我们无法得知这些因子的计算模型。

其实也能理解,毕竟超额收益要依赖于这些因子,所以管理人不公开其中的秘密是正常的,这个“黑盒”也是决定了多因子策略竞争力的关键。

3、基本面量化策略

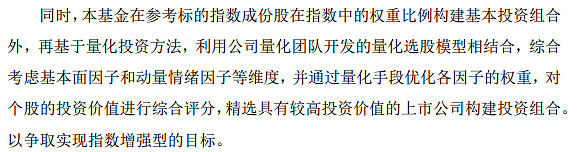

接下来我们要说的就是基本面量化策略了,相比起上面两个策略,基本面量化策略则更主动一点,有只基本面量化策略的产品,产品合同里是这样解释的——

用比较通俗的方式去描述它与smart-beta及多因子策略的不同,我觉得主要在于两个方面,“基本面”和“逻辑”。

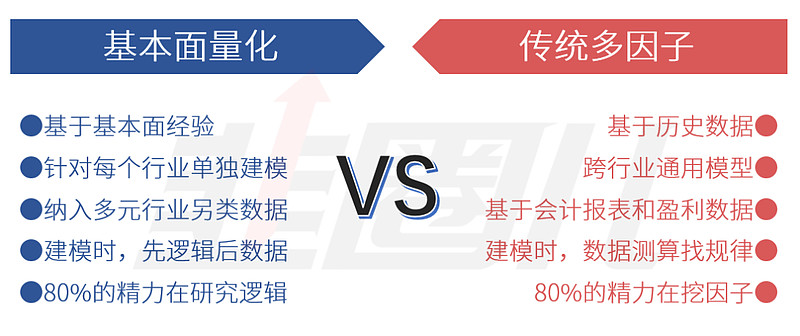

smart-beta与多因子策略依靠计算机根据模型做交易,基金经理的工作重点是需要定期对模型进行调整。

而基本面量化策略除了考验基金经理的建模能力,还对基金经理及背后团队的基本面研究水平提出了要求。

smart-beta策略和传统的多因子策略模型并不关注行业之间的划分,但基本面量化上则往往会考虑行业。

这在很多时候会能够解决smart-beta策略和传统的多因子策略模型的一些问题。

比如不同行业的逻辑其实有很大差别,像是强周期性行业的估值逻辑就与成长行业就明显相悖。

比如中欧基金在基本面量化上,就会对不同行业单独建模,用基本面支撑量化模型。

除了基本面研究的支持外,基本面量化与多因子策略的逻辑也不尽相同。

传统多因子策略把更多的精力放在了“因子挖掘”,通过大量的历史数据对模型进行回测,从而检验模型的好坏。

基本面量化则更注重底层逻辑。

比如乘用车行业会纳入乘联会和中汽协的销量数据、4S店库存、车厂库存、购置税减免(数据调用更多)等实时数据(信息更新更及时)。

看到这,不知道大家对基本面量化是否有一个大体的概念了。

三、基本面量化的优势以及表现

解释完基本面量化,大家应该能理解为什么我上面说,“在权益做得相当出色的大厂,基本面量化是最优解”。

因为涉及到了行业,那么不仅需要基金经理和团队对量化、因子有很深刻的理解,同时也需要有大量的投研团队对全市场、全行业进行覆盖。

在基本面量化这一块有相当优势的一家基金公司是中欧基金。

大家对中欧基金的认知可能更多还是停留在“权益大厂”,但他们在这两年里在基本面量化上也提前做了相当多的布局。

比如团队负责人是曲径,她的量化背景相当丰满,曾在国际顶级私募基金千禧年基金担任量化基金经理。

在她过去15年的投资时间里(6年基金管理),也逐渐从传统的多因子模型里进化到基本面量化,做了自我迭代。

基本面量化这个策略需要很强的团队协作。

不管是主动权益类部门,还是量化部门,中欧基金的特色就是团队发力、群策群力。

除了曲径以外,中欧基金量化团队有着老中青的金字塔结构。

既有资深基金经理(曲径),也有从业四五年左右的中生代基金经理,以及多名新生代量化研究员。

从业绩上看,中欧基金基本面量化团队管理的几只产品,在同类型产品中都获得了相当不错的业绩。

“量化投资跟主观投资的差别在于,后者很依赖自己的决策,而前者则无比敬畏市场、敬畏市场的结果,由此更信任模型和模型的理性——理性是量化最大的优势。”曲径曾这样说。

原创 米斯特李 拾三圆

$中欧数据挖掘混合(F001990)$ $中欧量化驱动混合(F001980)$ $中欧互通精选混合A(F166007)$