作者 | 南方财说

数据支持 | 勾股大数据(网页链接)

2020年7月,金达威因为一款不老神药“NMN”,股价一飞冲天,单月涨幅高达125%,股价创下历史新高。然而,随后的3年里,公司股价跌去近60%,并已跌破发行价,让人不禁对其前景产生了疑虑。

近日,继AI、低空经济等新质生产力在资本市场强势起舞,作为新质生产力分支之一的合成生物也迎来了强势轮动,金达威的股价似乎有止跌反弹之势,不到一个月的时间里反弹了近30%。

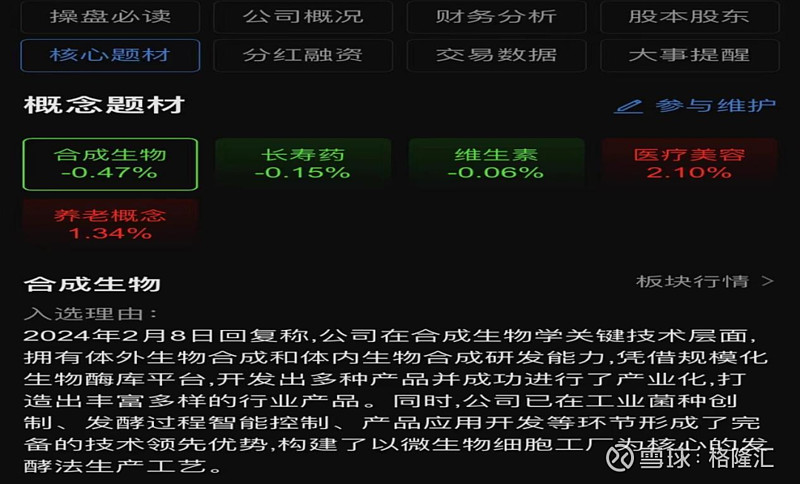

回顾公司的股价历史,似乎新兴概念的炒作比基本面业绩增长对股价的推动作用还要大,目前,公司手握多项性感题材,合成生物、长寿药、维生素、医疗美容、养老概念,公司是否能真正依托这些概念实现业绩增长呢?

01

并非炒概念,只是业绩兑现尚远

此次爆火的合成生物概念,实际诞生于21世纪,发展由来已久。

这项被称为“第三次生物技术革命”的技术,据称可以利用各种经过工程化的生物(比如各种细菌),来生产各种我们想要的东西,代表着一种新的生产方式、想象空间巨大。

麦肯锡预测未来全球70%的产品可以用生物法生产,包括大部分我们日常生活所能接触到的商品。

据机构预测,这是一个全球市场规模至少可达千亿级别的产业赛道,从2021年到2026年全球合成生物学市场规模将从95亿美元增长到307亿美元,CAGR达到26.5%。

相较于低空经济的万亿空间,尽管合成生物的市场空间并不算大,但高增速预示着产业前景欣欣向荣。

但其实在资本市场,合成生物曾火了好几年。在募资不顺、投资放缓的2021年,一级市场合成生物赛道的投资热度有增无减,2022年国内更是有超过50家合成生物公司宣布完成融资,高瓴、红杉、经纬、 峰瑞资本、光速中国等头部投资机构几乎全部入场。

二级市场,从美股到A股,合成生物也曾经历了一整年的狂欢。

此次再度火热,也是因为2024年政府工作报告及中央经济工作会议将生物制造作为新质生产力重点提及。

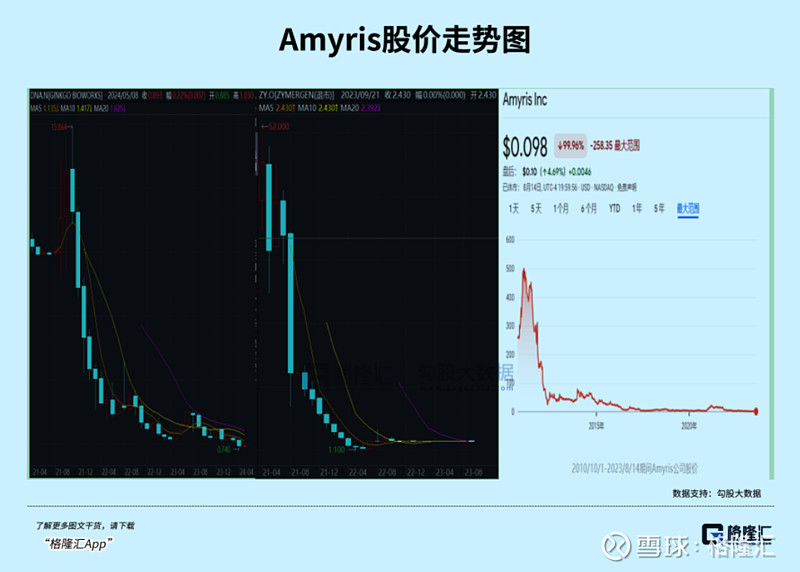

但短短几年过去,美股几大合成生物公司却是另一番光景。技术型公司Ginkgo市值跌落神坛、产品型龙头企业Zymergen遭遇首款商业化产品失败,最终被低价收购、2023年合成生物学天选之子Amyris申请破产重组......

资本市场热捧,使得多家企业纷纷布局,2022年年末,金达威就曾在公告强调要加码投资生物酶及合成生物技术,计划通过合成生物技术优化原料产品,提升品质并降低成本,同时推出基于合成生物学的新产品。

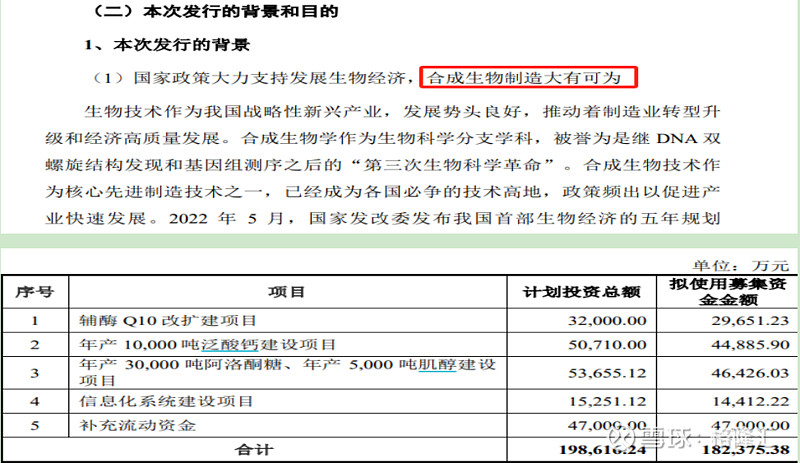

2023年末,金达威再次推出了一项募资额达18.2亿的可转债融资方案,重点推进合成生物制造项目。

公司明确表示,其投资重点包括年产10000吨泛酸钙和年产30000吨阿洛酮糖及5000吨肌醇的建设项目,这是利用公司在合成生物技术积累和生物酶催化生产经验进行的产品线拓展。

这几项产品分别均能对标到合成生物正宗概念股华恒生物、百龙创园。

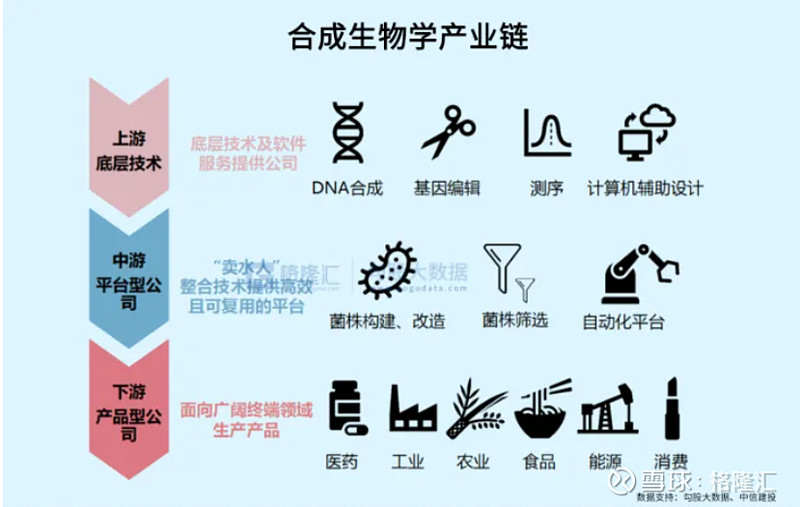

而且合成生物学产业链较长,涵盖上游底层技术、中游平台型公司、下游产品型公司,利用合成生物技术能够生产出从精细化工、食品、医美、医药等多领域的产品。

2023年12月,投资者问及金达威在合成生物方面的投入和产出,公司并未给出量化指标,而是回应公司多年来持续投资于生物酶和合成生物技术,致力于智慧型工厂的建设和工艺科技的创新,以实现绿色、低碳、低成本的生产。

2024年2月,金达威进一步强调了公司不仅拥有合成生物学关键技术、而且有规模化生产生物煤库平台,并成功进行了产业化,打造出了丰富多样的行业产品。

4月20日,金达威发布了一项专利名称为“一种生物酶催化合成L-肌肽的方法”。

以上种种,证实了金达威并非只是纯粹地概念股,但强调自己既有技术、又具有平台和产品能力,这就有待考究。

而且从整个产业周期来看,合成生物依然处于发展初期,选品到量产至少有5年时间,结合美股几大合成生物公司的经验教训,证明合成生物领域的公司即使有了布局,也并非能顺利发展。

但这并不影响金达威的股价在不到一个月的时间上涨近30%,部分已经超过质押股份股价。

02

业绩不好就并购,一招鲜已成路径依赖

除了合成生物,金达威的业务涉猎也较为广泛,包括维生素、辅酶、保健品,NMN、医药原料等,对外投资参股公司多达20多家,商誉资产达7项。

在维生素A、辅酶Q10的基础上,通过买买买模式逐渐拓展了保健品、医药原料业务。在切入保健品业务之前,金达威的拳头产品主要是维生素A、维生素D3、辅酶Q10,而且市场地位较高,属于全球较大辅酶Q10生产厂家之一,国内较大的辅酶Q10出口企业,全球前三大VD3生产厂家之一,全球六家VA生产厂家之一。

其中,维生素A系列和辅酶Q10构成公司主要盈利来源,但由于维生素属于周期性品种,受供应端影响较大,各年毛利贡献不太稳定,导致维生素A系列和辅酶Q10二者交替成为公司各年业绩的主要来源。

1、并购保健品资产

为减少周期性品种对业绩的波动,金达威把目光转向了具有消费属性的保健品业务,并于2015-2018年先后收购了保健品生产、销售以及渠道型公司。

2015年,金达威耗资2.06亿收购保健品销售公司Doctor'sBest(简称"DRB")51%的股权,2016年继续增持至97.51%;

同年,还通过定增方式使用6.54亿收购了保健品生产企业Vitatech(简称"VB")的经营性资产;

2018年,公司耗资5.09亿收购了美国运动饮料品牌功能饮品销售公司Zipfizz的全部股权,同时以1亿美金入股全球保健品电商巨头iHerb4.8%的股权。

新增保健品业务后,2016年,金达威的业绩就迎来触底反弹,并购达到了立竿见影的成效。通过将保健品资产不断纳入囊中,公司保健品业务的收入规模也从2015年的3.21亿增长至2019年的16.87亿,并替代维生素A、辅酶Q10成为公司的第一大收入来源。

但跟保健品同行汤臣倍健一样,2019年,金达威也栽在了境外收购资产的商誉大减值上,保健品生产企业VB公司总计4.86亿的商誉原值,当年就出现了2.74亿的商誉减值,同年,叠加公司维生素产品价格也开始出现下滑,导致公司当年核心经营利润直接砍半。

好在公司原有辅酶Q10产品在之后的两年迎来量价齐升,毛利率较19年大幅增长超27个百分点,公司业绩再次迎来反弹。

2、并购医药原料资产

但此时公司的维生素产品已经自2021年开始加速量价齐跌,辅酶产品的毛利率表现也大起大落,给公司带来了强烈的不安全感,于是,公司再次着手收购新的业务,以拓展新的盈利增长点。

2020年12月,公司收购了诚信药业86%的股权,2021年完成合并,当年新增了医药产品(原料)的业务,同时也带来了1.44亿的商誉。

但这项医药原料业务,不仅没有挽救公司业绩下滑局面,反而还让公司亏损加重。

2021年-2022年,诚信药业因为经营业绩不及预期,主要产品价格及销量下降,导致净利润同比减少565.53%,公司先后对其计提了0.38亿、1.06亿的商誉减值。至此,2021年才完全并入合并报表的诚信药业,1.44亿的商誉全部减值完毕。

3、维生素及辅酶产品毛利大幅下滑

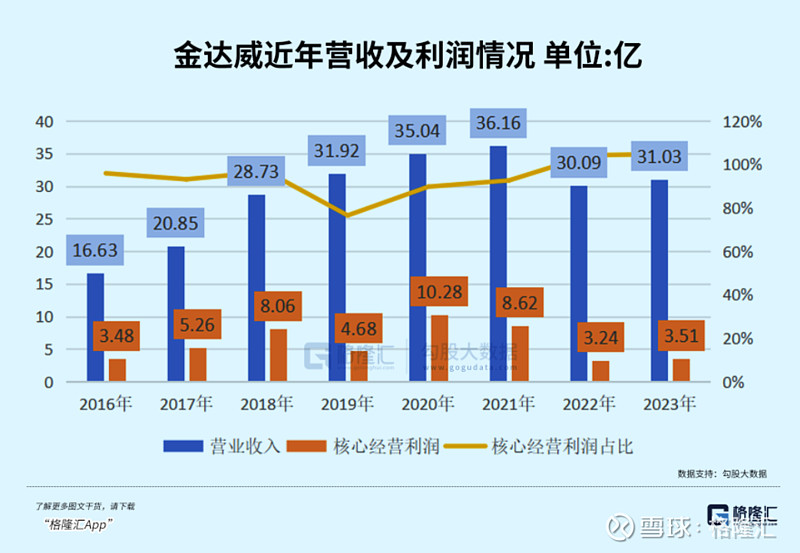

从上图可知,金达威的收入规模总体是增长的,但核心经营利润却创了新低,这两年似乎是赔本赚吆喝。

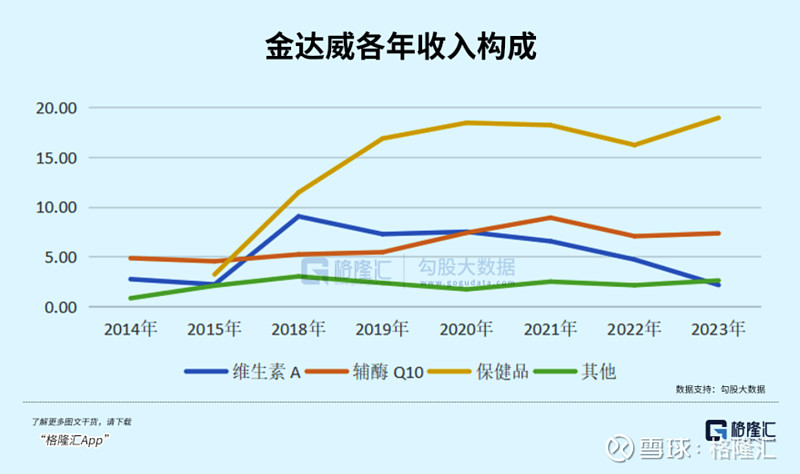

从公司的收入构成情况来看,公司的保健品始终保持着增长态势,且收入增长较快;辅酶Q10产品收入规模有所增长,但提升幅度极低,最近四年收入规模属于原地踏步的状态;维生素A系列产品却经历了抛物线式的增长及回落,收入规模从2015年的2.2亿增长至2018年的9亿,2023年又回落至2.14亿,波动幅度最大;

从毛利率变化情况来看,维生素A系列产品的毛利率表现最不稳定,最高点毛利率能达到80%,最低点毛利率却能跌到-3.9%,陷入经营亏损,而同样有维生素A业务的浙江医药和新和成,这块业务仍能保持盈利,规模优势不明显。

辅酶产品毛利率波动幅度次之,虽然总体毛利率较19年以前有所提升,但近两年毛利率也大幅回落了近20个百分点。

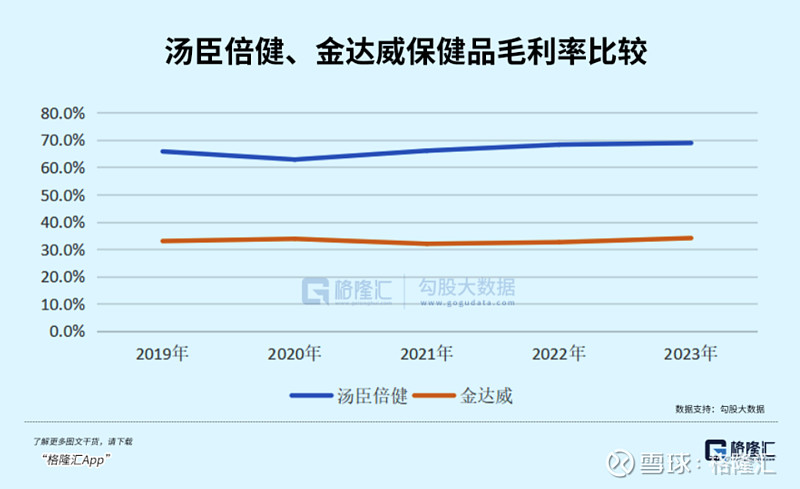

只有收购而来的保健品业务毛利率表现相对稳定,常年维持在33%的水平,但较同行业内的汤臣倍健,其毛利率仅为后者的一半,凸显产品的市场竞争力相对较差。

4、NMN未成气候

而在2020年7月引起资本市场热捧,作为保健品市场备受关注的增长点——NMN神药似乎也经历了从爆火到过气,坐过山车般的起伏。

2020年,金达威推出的新产品NMN在市场上大受欢迎,当年销售量高达58267瓶,为公司带来了0.65亿的营收。

基于对NMN的乐观前景,2021年,金达威提出将“辅酶Q10”、“NMN”作为公司的核心大单品推向市场,并扩大了500吨的产能,但之后的几年,从财报中无法找到NMN的具体营收数据,2021年-2022年,DRB的净利润分别处于下滑状态,2023年,DRB业绩有所恢复,但公司称NMN市场乱象频生,产品质量参差不齐,整个行业亟待规范化管理。

实际上,这款曾经受消费者热捧的神药,截至目前,在我国还尚未获得药品、保健食品、食品添加剂和新食品原料许可,中国国家卫健委、美国FDA等海内外层面也出现了审批收紧状态,电商平台中,几款常见品牌的NMN产品的瓶装价已由数万元降至千元左右。

市场分析人士指出,NMN市场的发展仍然充满不确定性。

综上所述,虽然保健品业务收入规模快速增长,取代原有的维生素A及辅酶Q10,成为营收占比第一的业务,但因为毛利率表现平淡,在毛利贡献度上无法弥补高毛利率的两大产品毛利率大幅波动带来的负面影响,在业绩贡献上始终未能扛起大旗。

而公司试图再次通过收购布局原料药业务,来提振业绩,结果是不仅没有贡献,反而只有伤害。

2022年、2023年,由于维生素A及辅酶Q10产品的毛利率大幅回落,公司业绩再创新低。

5、再次收购,加码保健品业务

面对同样的局面,金达威再度启动并购,加码保健品产业布局。

2024年2月,金达威宣布其控股子公司DRB以1720万美元的现金对价(约合人民币1.24亿元)收购Activ公司100%的股份权益。Activ是美国钙咀嚼片补充剂品类的知名品牌,主要经营 Viactiv系列骨骼健康、免疫健康和其他膳食营养补充剂咀嚼片等产品。

根据收购报告,Activ在收购前处于资不抵债的局面。2022年底及2023年9月底,其资产总额分别为677.20万美元、817.80万美元,净资产为-2099.10万美元、-1939.10万美元。2022年及2023年前三季度,净利润分别为-996.6万美元、160.10万美元,刚刚扭亏为盈。

面对过往失败多过成功的收购履历,此次再度出手,能否再次实现业绩的反转呢?

03

业绩挑战及隐忧

对金达威现有业务复盘,笔者认为金达威的短期业绩主要受维生素A的周期性影响,其次是辅酶Q10,同时还需关注公司保健品业务的商誉资产情况。

辅酶Q10市场供给高度集中,呈寡头垄断,且由中国主导,金达威以600吨产能稳居国内第一,据21年数据,金达威的辅酶Q10产量占行业近30%,具有最强的规模和成本优势,价格主要受供给端影响较大,厂商停产、扩产动态是关键影响因素;

据24年1月的投资者调研纪要,公司表示随着消费者对免疫和心脏保健的关注大幅提升,辅酶Q10市场呈现增长态势;

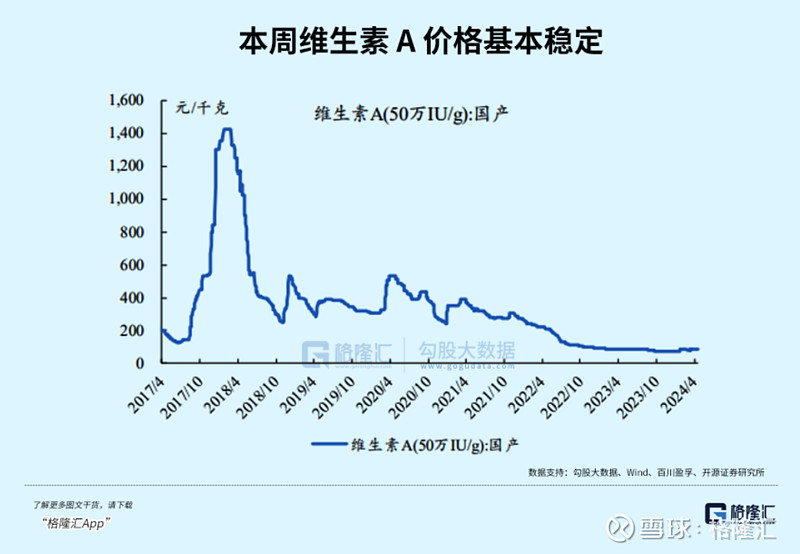

维生素A市场亦呈寡头垄断,价格主要受供给影响,帝斯曼、巴斯夫、新和成(8000吨)、浙江医药(5000吨)4家企业占据全行业近80%的产能,金达威以4000吨的产能位于第二梯队。历史上厂商停产检修、环保事故及灾害是价格的主要影响因素。维生素A价格自2018年以来持续下跌,目前已跌至底部,不足1%的历史分位,下行空间有限,而一旦价格反弹,给企业带来的业绩弹性十足。

据悉,目前维生素A的全球开工率普遍较低,部分企业陷入亏损,存在一定的挺价意愿,但需要注意的是,花园生物计划增加6000吨的维生素A粉产能可能会加剧供需失衡,导致价格恢复周期较为漫长。

对公司财报的风险诊断来看,最大的隐忧可能是保健品业务发展不及预期带来经营亏损及商誉减值。

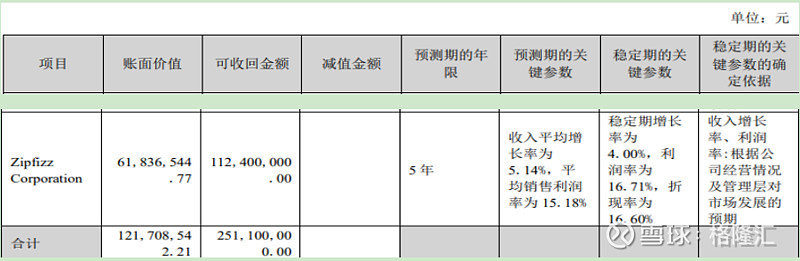

公司目前商誉资产4.87亿,净资产占比12%,最大的构成是Zipfizz公司,主营业务是运动功能饮料品牌运营及销售,商誉账面价值3.22亿,自18年收购以来未发生过减值,最近三年Zipfizz公司收入稳步增长,但净利率却是逐年下滑。

从公司对其进行商誉减值测试的假设条件来看,预测期假设平均净利率为15.18%,预期稍显乐观。

基于前次VB公司、诚信药业商誉全部减值的情况、不排除Zipfizz商誉减值带来的隐忧。

综上,业绩弹性主要看维生素A,其次是辅酶,风险看保健品业务,除此之外,公司在NMN、合成生物方面的利好可能对股价产生积极影响。(全文完)

格隆汇原创出品,未经授权,请勿转载

如需转载,请在后台回复“转载”

沟通建议或商务合作:18126281778(微信同号)

▍往期回顾

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。